Pionniers et retardataires : l’open banking dans le monde

Dernière modificationmars 2021Lecture : 7 minutes

Avec le buzz actuel et la couverture médiatique sur le sujet, vous avez déjà probablement entendu parler de l’open banking.

Si ce n’est pas le cas, sachez qu’il s’agit du processus par lequel les banques et autres institutions financières donnent accès à leurs données et permettent leur utilisation et leur partage (via l’utilisation d’API d’open banking). L’open banking facilite et accélère les paiements de banque à banque et permet aux clients de visualiser leurs données financières en un seul endroit. De nombreuses sociétés de technologie financière, dont GoCardless, et d’autres fournisseurs de services financiers considèrent que ce phénomène façonnera l’avenir des paiements.

Si vous cherchez à mieux comprendre les bases de l’open banking, commencez par ce guide utile.

Même avec quelques connaissances sur le sujet, les conséquences de l’open banking pour votre entreprise et vos clients peuvent être difficiles à comprendre. Et si l’on considère les différents stades d’avancement de l’open banking dans le monde et les diverses approches selon les pays, le tableau est encore plus complexe.

Ce guide reviendra sur le niveau de développement des modèles d’open banking sur plusieurs grands marchés et expliquera les termes clés, ainsi que les projets de chaque pays en matière d’open banking.

Petite histoire de l’open banking dans le monde

L’open banking a vu le jour en juillet 2013, dans le cadre de la proposition de révision de la DSP2 par la Commission européenne. Celle-ci recommandait que les banques autorisent des tiers à accéder aux données de comptes et à initier des paiements. Ces recommandations ont créé les fondations de l’open banking.

En 2021, l’open banking est devenu une initiative implantée à l’échelle mondiale. Au moins 87 % des pays disposent d’une forme d’API ouverte. En Europe seulement, on compte pas moins de 410 fournisseurs tiers (TPP), des prestataires de services en ligne autorisés à accéder aux données à l’aide des structures d’open banking.

Quels pays mènent la danse et quels sont ceux qui doivent encore apprivoiser le potentiel de l’open banking ?

Principales différences terminologiques

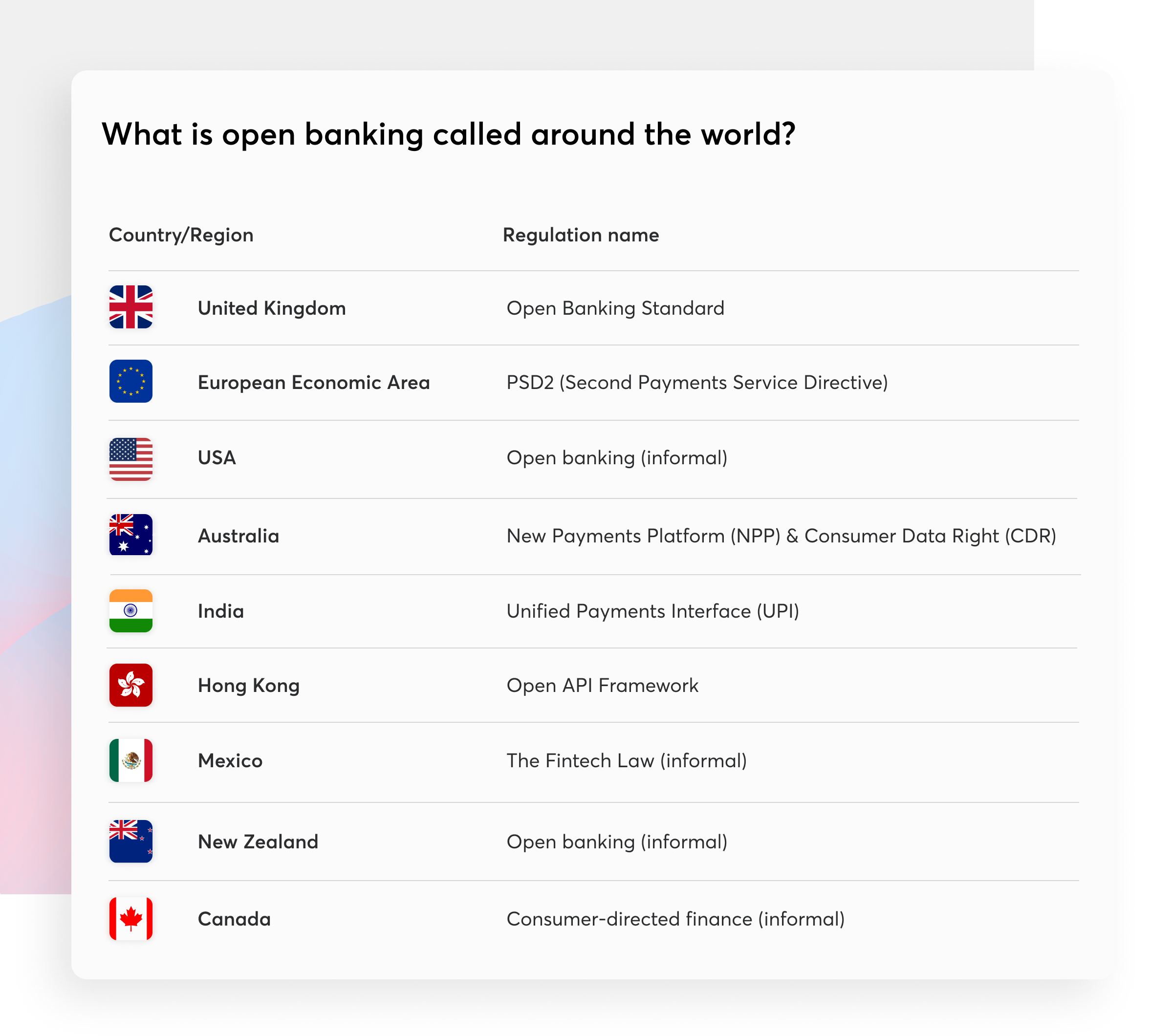

L’open banking (écrit en minuscules) est le terme générique désignant un ensemble de réglementations et d’initiatives partout dans le monde, mais les pays peuvent avoir des noms différents pour désigner leurs systèmes d’open banking. Ceci est valable en particulier pour les pays dont le système d’open banking est le fruit d’une réglementation publique :

Royaume-Uni

La situation de l’open banking au Royaume-Uni

Au Royaume-Uni, la législation sur l’open banking a imposé aux neuf grandes banques britanniques (HSBC, Barclays, RBS, Santander, Bank of Ireland, Allied Irish Bank, Danske, Lloyds et Nationwide) de créer des API ouvertes, permettant aux fournisseurs tiers (TPP) d’accéder aux données des comptes des clients et aux services de paiement de façon sécurisée et standardisée.

Les API devaient être prêtes en janvier 2018. Si seules ces neuf banques étaient contraintes juridiquement de créer des API ouvertes, d’autres ont suivi le mouvement volontairement, comme Revolut, Metro Bank, Tide et d’autres encore.

Au Royaume-Uni, les fournisseurs tiers peuvent utiliser les API d’open banking de deux façons. Les fournisseurs tiers peuvent être AISP (Account Information Service Provider, ou fournisseur de services d’information sur les comptes), ce qui leur permet d’associer instantanément les données du payeur à une entreprise, y compris les informations sur le solde et la vérification. Ils peuvent aussi être PISP (Payment Initiation Service Provider, ou fournisseur de services d’initiation de paiement), ce qui leur permet d’effectuer des paiements instantanés de banque à banque sans recourir à une carte, un virement manuel ou un mandat de prélèvement automatique.

Depuis 2018, l’Open Banking Implementation Entity (OBIE) a publié et développé l’Open Banking Standard, conçu pour aider les fournisseurs de comptes à respecter les exigences en matière d’API, ainsi que l’expérience client et les directives opérationnelles.

On peut donc dire que le Royaume-Uni est l’un des pays à la pointe de l’open banking, l’innovation et l’utilisation des consommateurs. Selon la mise à jour de novembre 2020 de l’Open Banking, il y a désormais 289 fournisseurs d’open banking réglementés au Royaume-Uni (211 fournisseurs tiers et 78 fournisseurs de comptes).

En janvier 2021, plus de 2,5 millions de consommateurs britanniques avaient utilisé des produits liés à l’open banking.

L’avenir de l’open banking au Royaume-Uni

Malgré la forte augmentation de l’utilisation des produits d’open banking au Royaume-Uni, seuls 102 des 294 fournisseurs réglementés disposent d’une offre clients active. Il est donc raisonnable de s’attendre à une nouvelle augmentation de l’utilisation lorsque davantage de prestataires déploieront de nouveaux produits innovants

Une étude de Tink montre que les principaux acteurs des institutions financières britanniques sont ceux qui affichent l’attitude la plus positive envers l’open banking. 68 % voient l’open banking comme une opportunité pour leur organisation, tandis que 70 % ont une stratégie claire pour exploiter le potentiel de l’open banking.

Malgré ces éléments positifs, les consommateurs demeurent suspicieux. Selon une étude d’ING, seuls 23 % des consommateurs britanniques sont disposés à partager leurs données financières via le modèle d’open banking. La question est de savoir si ces attitudes ont un impact sur le comportement des consommateurs.

Une étude de PWC indique que 64 % des adultes adopteront l’open banking d’ici 2022.

![[fr-FR] Six reasons why you can’t ignore payments powered by open banking](https://images.ctfassets.net/40w0m41bmydz/2wbtsnBslxSApLVV5eZBNM/4df812f8efc4cd6b1dc080b9dbf8eb92/Card_Carousel-Chargebee-Six_Reasons.jpg?w=876&h=528&fl=progressive&q=50&fm=jpg)

[fr-FR] Six reasons why you can’t ignore payments powered by open banking

L’Espace économique européen (EEE)

La situation de l’open banking en Europe

S’il existe des différences majeures entre les pays qui composent l’EEE, le groupe pris dans son ensemble avance inexorablement vers l’adoption d’une infrastructure d’open banking utilisable.

Cependant, même si la Commission européenne a formulé ses premières recommandations via la DSP2 en 2013 (avec une échéance fixée à 2018, comme pour le Royaume-Uni), les API européennes pertinentes comptent 12 à 18 mois de retard sur leurs équivalents britanniques. L’Europe risque donc d’être considérée comme à la traîne sur la scène mondiale.

Comme au Royaume-Uni, les fournisseurs tiers de l’EEE pourront utiliser l’open banking en tant qu’AISP ou PISP (ou les deux).

L’avenir de l’open banking en Europe

Les API d’open banking européennes comptant 12 à 18 mois de retard sur les API britanniques, on peut s’attendre à une trajectoire similaire concernant l’augmentation des fournisseurs tiers utilisant l’open banking pour créer de nouveaux produits, comme nous l’avons constaté au Royaume-Uni en 2020. Même si les résultats ne sont pas aussi positifs qu’au Royaume-Uni, 58 % des décideurs européens dans le domaine de la fintech considèrent quand même l’open banking comme une opportunité.

Le chef de produit de GoCardless, Michael Bridgeman, estime que l’on devrait passer d’un organisme de réglementation centralisé à une régulation à l’échelle nationale : « L’Autorité bancaire européenne a lancé l’open banking en Europe et elle se montrera dure avec les pays qui ne jouent pas leur rôle pour le développer. Mais on constate aussi les difficultés rencontrées pour coordonner 27 pays, donc l’ABE peut choisir de décentraliser certaines responsabilités, comme on l’a vu avec les exemptions d’authentification forte du client il y a un ou deux ans. »

États-Unis

La situation de l’open banking aux États-Unis

Contrairement au Royaume-Uni et à l’Europe continentale, les États-Unis ont adopté une approche de l’open banking axée sur le secteur. Cela signifie que le secteur se débrouille seul avec peu de surveillance – voire aucune – de la part des organismes publics.

L’un des pionniers de ce domaine est Plaid, qui utilise un réseau de transfert de données pour créer des produits de fintech et de finance. Visa a annoncé l’acquisition de Plaid pour plus de 5 milliards de dollars au début de l’année 2020, mais la transaction est tombée à l’eau après que le rachat a été bloqué par le Département de la justice.

Actuellement, l’open banking aux États-Unis se limite aux produits de données de comptes, qui reposent sur la capture de données d’écran (screen-scraping). Le screen-scraping est l’utilisation automatique d’un site Web pour imiter un navigateur Web, dans le but d’extraire des données ou exécuter des actions que les utilisateurs effectueraient normalement manuellement sur le site Web. Comme les données recueillies via le screen-scraping doivent être stockées sans être chiffrées (ou du moins être accessibles sous une forme non chiffrée pour ceux qui procèdent au screen-scraping), les données sensibles pourraient facilement fuiter.

L’avenir de l’open banking aux États-Unis

Si les États-Unis sont très en retard sur le Royaume-Uni et le reste de l’Europe en matière de technologie d’open banking et de compréhension des clients, il existe malgré tout une demande croissante pour des produits comme Plaid (renforcée par la pandémie de COVID-19). Selon Plaid, sa clientèle a augmenté de 60 % en 2020.

À mesure que les initiatives d’open banking accélèrent dans le monde, les multinationales dont le siège est situé aux États-Unis commenceront à bénéficier de l’open banking pour leurs opérations internationales. Ceci poussera probablement les entreprises à exiger davantage des États-Unis.

Australie

La situation de l’open banking en Australie

Comme au Royaume-Uni et en Europe continentale, les actions d’open banking en Australie ont été impulsées par la réglementation, mais la mise en œuvre du changement est beaucoup plus lente.

Dès juillet 2013 était annoncée une nouvelle plateforme de paiements, la New Payments Platform (NPP), une initiative collaborative proposée par 13 des plus grandes banques australiennes dont le but était de créer un ensemble de directives pour des paiements de banque à banque plus rapides et plus fluides. Or, cette plateforme n’a été lancée qu’à la fin de l’année 2020.

En plus de la NPP, la loi Consumer Data Right (CDR, ou droit aux données des consommateurs) accorde aux consommateurs plus de droits sur leurs propres données, notamment le droit de les partager avec des tiers de confiance. Actuellement, cette possibilité est réservée à un petit nombre d’entreprises habilitées. Celles-ci sont déterminées via un processus d’accréditation complexe et le cadre prévu par la loi CDR.

L’avenir de l’open banking en Australie

Malgré une progression plus lente que d’autres grands marchés, il est clair que les organismes de réglementation australiens voient l’open banking comme un cadre clé pour l’avenir de la banque et de la finance en Australie.

L’un des principaux services de la plateforme NPP est le service de paiements sous mandat (Mandated Payments Service ou MPS), qui permet aux consommateurs d’autoriser des tiers à initier des paiements depuis leurs comptes bancaires instantanément. La plateforme NPP prévoit de permettre l’initiation de paiements par des tiers pour le service MPS d’ici fin 2021 et de prendre en charge les paiements internationaux d’ici fin 2022.

Le service de paiements sous mandat (MPS) est l’élément le plus intéressant de la plateforme NPP et de l’open banking en général en Australie, en raison de ses avantages par rapport aux options de paiement existantes et de son large éventail d’applications. Sa nature permanente et instantanée signifie qu’il améliore grandement le délai d’attente de 3 jours pour les paiements de banque à banque avec BECS. Il pourrait aussi permettre aux consommateurs et entreprises d’être moins dépendants des cartes bancaires.

Avec le service MPS, on pourrait voir des consommateurs se connecter à des applications comme Uber ou Netflix pour effectuer des paiements d’abonnements, tandis que des fournisseurs d’énergie pourraient prélever les paiements réguliers de manière plus fiable et probablement à moindre coût.

Autres pionniers majeurs de l’open banking

Nouvelle-Zélande

Pour le moment, la Nouvelle-Zélande a adopté une approche beaucoup plus passive de l’open banking que son grand voisin australien. Il y a eu une discussion au sujet d’une loi de Consumer Data Rights (CDR), comme en Australie, mais rien n’a abouti.

Canada

Comme les États-Unis, le Canada a pour l’instant adopté une approche de l’open banking axée sur le secteur. Cependant, il existe des consultations menées par l’État pour chercher comment créer davantage de surveillance réglementaire à l’avenir. Un rapport de 2019 recommande que la mise en œuvre d’un cadre structuré prenant en compte les préoccupations de confidentialité des consommateurs. Le rapport recommande également que l’open banking au Canada soit désigné sous le nom de « consumer-directed finance », c’est-à-dire finance axée sur le client.

Inde

L’Open banking est déjà bien établi en Inde, depuis le lancement du système Unified Payments Interface (UPI) en 2016. UPI permet aux consommateurs d’accéder aux comptes bancaires via des applications enregistrées et effectue les transactions vers d’autres banques. On considère que l’Inde a adopté une approche hybride, en partie impulsée par le marché et en partie par la réglementation.

Hong Kong

Hong Kong a annoncé le cadre des API ouvertes en septembre 2017, dans le cadre d’un plan global destiné à entrer dans l’ère du « smart banking ». Ce cadre a été publié officiellement en 2018. En mai 2020, plus de 50 % des banques en place avaient soit des API ouvertes, soit d’autres innovations d’open banking.

Mexique

En mars 2020, Banco de Mexico a publié ses premières règles pour l’open banking. Le Mexique est considéré comme un leader en matière de fintech en Amérique latine, avec au moins 394 sociétés offrant des services financiers basés sur la technologie. C’est pourquoi les organismes de réglementation souhaitent maîtriser le modèle d’open banking.

Que devrait faire votre entreprise désormais ?

Si l’open banking est toujours en cours de développement dans le monde, avec certains pays à l’avant-garde et d’autres en retard, il continuera de façonner le secteur mondial de la technologie de la finance pour longtemps encore. Bientôt, vous en verrez les avantages pour vos opérations de paiement.

Les innovations reposant sur l’open banking dans le secteur des paiements entraîneront :

Une prévention des fraudes

De meilleures expériences du paiement pour le client

Une réduction des coûts liés aux paiements

Pour en savoir plus sur pourquoi l’open banking est destiné à prendre de l’importance pour les grandes entreprises et les sociétés en développement, lisez notre guide.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.