Open banking : Tout ce que vous devez savoir

Dernière modificationjuil. 2021Lecture : 9 minutes

Qu’est-ce que l’open banking ?

C’est un terme utilisé pour décrire le processus d’ouverture des données par les banques et les établissements financiers afin que n’importe qui puisse y accéder, les utiliser et les partager.

Pas de panique, ce n’est pas aussi dangereux qu’on pourrait le croire. En effet, les banques mettent en place des infrastructures permettant de partager les données de leurs clients avec des tiers lorsque le client choisit de le faire.

Cette dernière partie est importante. L’open banking n’est pas une manigance visant à laisser les banques vendre les données de leurs clients plus facilement. C’est même tout le contraire : l’open banking a été conçu dans le but d’améliorer les services financiers pour les clients. En ouvrant l’accès aux données historiquement conservées en interne, ce processus permet à de nouvelles entreprises et de nouveaux produits de pénétrer le marché et d’utiliser ces données de façon utile et innovante.

Qu’est-ce que cela signifie ?

Pour les fournisseurs de services financiers – Au sommet de la pyramide, l’open banking permettra aux fournisseurs de services financiers d’innover dans leur offre de produits pour les entreprises.

Pour les entreprises (petites et grandes) – Ces innovations réalisées par les fournisseurs de services financiers apporteront des outils financiers plus efficaces et rentables pour votre entreprise, notamment en matière de paiements. Cela signifie plus d’automatisation, donc de gain de temps, puisque vous dégagez du temps auparavant consacré aux tâches manuelles et économisez ainsi de l’argent.

Pour les clients – L’open banking offrira de meilleures façons de dépenser, emprunter et investir.

« Open Banking » ou open banking ?

Open Banking, écrit avec des majuscules, est le terme utilisé au Royaume-Uni, tandis que la version en minuscules est le terme générique.

Le concept d’open banking existe dans de nombreux pays du monde, à différents stades de développement. Notons que l’open banking fonctionne souvent à un niveau national ; il n’y a pas d’initiative de système bancaire ouvert et de partage des données à l’échelle mondiale.

Dans chaque pays, l’open banking peut être désigné sous un terme spécifique, propre au pays.

Quels problèmes l’open banking résout-il ?

L’open banking n’est pas la solution à un seul grand problème spécifique. Pour le dire simplement, l’open banking consiste plutôt à encourager la concurrence et l’innovation dans le secteur des services financiers, afin de créer de meilleurs produits et expériences pour les entreprises et les clients.

Parmi les problèmes que l’open banking peut aider à résoudre, on peut citer :

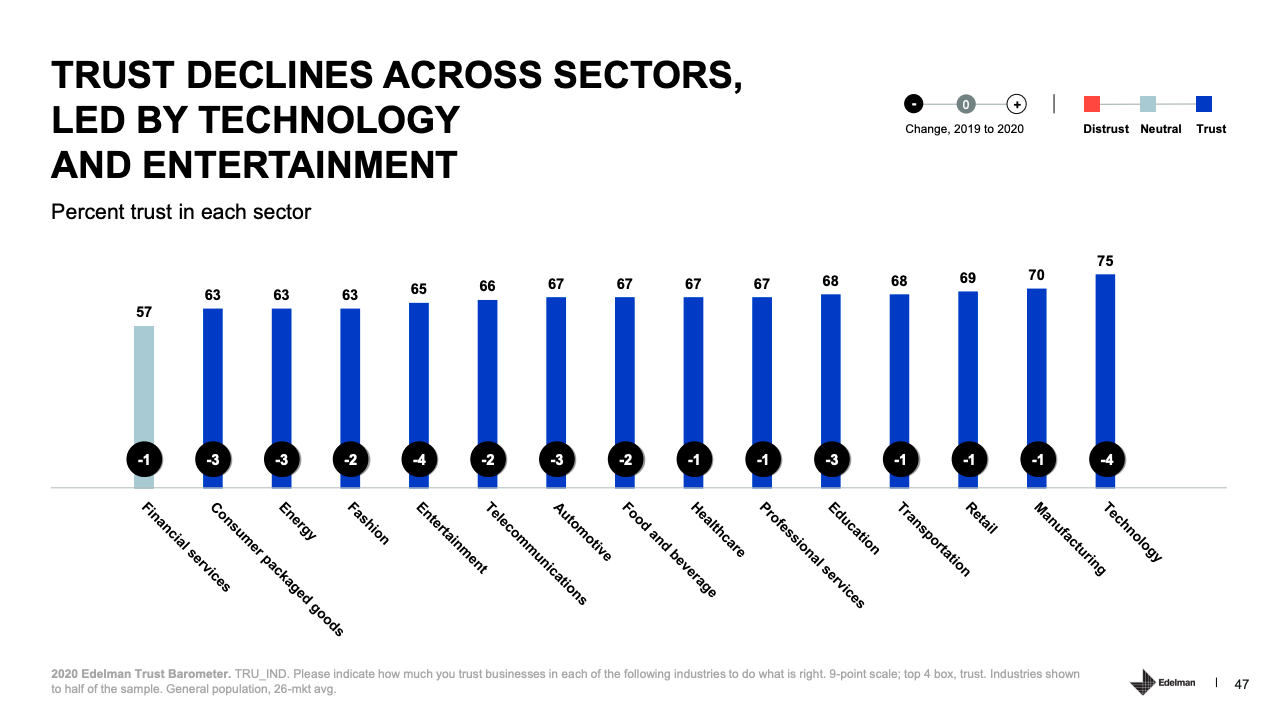

La défiance envers les banques (voir l’image ci-dessous)

L’utilisation par les clients de banques traditionnelles de produits, services et fonctionnalités obsolètes (au contraire des clients de banques « challenger » telles que Tide, Monzo et Starling, qui ont eu l’avantage d’être lancées à une époque plus moderne)

(Ci-dessus : Le secteur des services financiers est celui à qui l’on fait le moins confiance, selon le Baromètre de confiance Edelman de 2020.)

L’open banking vise les objectifs suivants :

Aider les clients à mieux effectuer des transactions, économiser, emprunter, prêter et investir leur argent

Réduire les agios

Améliorer le service client

Augmenter votre contrôle sur vos propres données financières

Quels sont les avantages de l’open banking ?

✅ Aspect pratique

✅ Réduction des coûts

✅ Personnalisation

✅ Meilleure prise de décision

Voici les principaux avantages de l’open banking. Pas seulement pour les consommateurs, mais aussi pour les entreprises.

Permettre l’accès à vos données bancaires en toute sécurité (avec votre accord) entraînera deux conséquences :

De nouvelles données financières très utiles vous concernant, vous ou votre entreprise, peuvent désormais être utilisées par des produits logiciels, dans votre intérêt.

De nouveaux produits logiciels peuvent être cr�éés, encourageant les nouveaux concurrents sur le marché à innover et à rivaliser avec vous.

Grâce à ce partage de données et à cette concurrence, vous pourrez obtenir des produits financiers plus adaptés à vos besoins spécifiques et verrez probablement vos coûts décroître.

De plus, vos données financières étant plus accessibles, les produits financiers pourront les utiliser pour s’améliorer et vous aider à prendre les bonnes décisions. Attendez-vous à bénéficier de :

Attendez-vous à bénéficier de :

Plateforme tout en un – Regroupement de toutes vos données financières et cartes bancaires et de tous vos comptes bancaires, investissements, prêts, plans de retraite, etc., en un seul endroit.

Disponibilité accrue – Pour certains, il est impossible d’obtenir de bonnes conditions de crédit. D’autres peuvent même essuyer un refus pur et simple. Mais grâce au nouvel accès aux données bancaires, les consommateurs et les entreprises auparavant exclus gagneront un nouvel accès à certains produits financiers.

Plus d’automatisation – Avec la mise à disposition des données bancaires de manière standardisée, les produits devraient de plus en plus automatiser les tâches manuelles. Attendez-vous à une augmentation des robots-conseillers.

Meilleures expériences de paiement en ligne – Les entreprises et leurs clients seront capables d’effectuer et d’encaisser des paiements de banque à banque qui soient plus rapides et plus flexibles, concurrençant (voire remplaçant) les paiements par carte.

À quelles données l’open banking donne-t-il accès ?

L’open banking donne accès à trois grandes catégories de données : les données de compte, les données de produit et l’initiation de paiement.

Données de compte

Les données de compte désignent les données se rapportant à un compte bancaire. Par exemple :

Le nom du titulaire du compte

Le type de compte

La devise

La date d’ouverture du compte

Les informations sur les transactions (ex. les montants, les entreprises etc.)

Données de produit

Les données de produit sont les données sur des produits et services offerts par un établissement financier. Par exemple, auparavant, il était de rigueur de se rendre dans une agence bancaire pour savoir ce qu’elle pouvait vous proposer en tant que client. Désormais, vous pouvez l’appeler ou consulter son site Internet.

Avec l’open banking, cette information est présentée dans un format standard, ce qui permet à d’autres agences de vous montrer plus facilement les meilleures options pour vous. (Imaginez votre logiciel de comptabilité vous conseillant automatiquement quand changer de banque et vous indiquant quel compte choisir.)

Initiation de paiement

L’initiation de paiement consiste à effectuer des paiements d’un compte bancaire à un autre. Toutefois, au lieu de devoir vous connecter à votre espace client en ligne et de suivre le processus de paiement manuellement étape après étape, l’open banking permet de lancer ce processus via un autre logiciel, application ou site Web, et de l’accélérer (sous réserve du consentement explicite du titulaire du compte).

Comment fonctionne l’open banking ?

Du point de vue technologique, l’open banking s’appuie sur des API (Application Programming Interface). Une API est simplement un moyen structuré permettant à un logiciel d’offrir des services à un autre logiciel. Plus simplement, il s’agit d’un moyen d’aider les logiciels à communiquer entre eux.

Pensez aux données que nous avons évoquées (nom du titulaire du compte, type de compte, devise, etc.). Les API sont des instructions indiquant comment un tiers peut accéder aux données d’une banque.

Pour l’anecdote, GoCardless dispose de sa propre API.

Une fois que tous les acteurs impliqués dans l’initiative d’open banking ont accepté les API (ex. l’État, les organismes de réglementation et les banques), ce sont les banques qui doivent les élaborer et les déployer. Ensuite, les entreprises peuvent commencer à y accéder et à créer de nouveaux produits innovants grâce à elles. Les clients de ces entreprises – qui peuvent être des consommateurs, de petites entreprises ou même des grandes entreprises – bénéficient ensuite des effets, en utilisant ces produits innovants.

Cas d’utilisation de l’open banking

Voici quelques exemples :

✅ De meilleures solutions de paiement pour les entreprises – Avec l’initiation de paiement, l’un des volets de l’open banking, les entreprises peuvent utiliser des produits de paiements pour améliorer la trésorerie, diminuer les coûts, augmenter la visibilité et le contrôle et réduire la fraude.

✅ De meilleures conditions d’emprunt – Si vous n’avez pas de dossier de crédit, vous pouvez ne pas avoir accès à des conditions d’emprunt favorables. Avec l’open banking, les organismes de prêt peuvent accéder à l’historique de vos données de compte bancaire, ce qui vous permet de mieux prouver votre solvabilité.

✅ Une meilleure gestion financière – En accédant à vos données de compte, les produits de l’open banking peuvent analyser les mouvements sur votre compte et vous aider à identifier tout problème et opportunité (comme des frais plus faibles ou un meilleur taux d’intérêt).

✅ Le regroupement de comptes – Tous vos comptes sont accessibles en un seul endroit, au lieu de vous connecter à vos divers comptes sur votre navigateur Web ou de basculer entre plusieurs applications sur votre téléphone.

Questions fréquemment posées

🗣 L’open banking est-il sécurisé ?

Comme toutes les technologies financières de qualité, l’open banking est conçu pour être extrêmement sécurisé. Il est déployé par les banques, et donc soumis à leurs mesures de sécurité rigoureuses.

Le consommateur décide toujours des personnes qui ont accès à ses données et cette autorisation peut être révoquée à sa guise.

Dans le cas où des paiements frauduleux seraient constatés, votre banque ou organisme d’épargne et de crédit vous remboursera si les circonstances le justifient.

En outre, les produits et services d’open banking sont réglementés par la FCA au Royaume-Uni ou un équivalent européen et les consommateurs sont également protégés par les lois de protection des données et le Financial Ombudsman Service (service de médiateur financier britannique).

🗣 La DSP2 relève-t-elle de l’open banking ?

La directive DSP2 n’est pas tout à fait la même chose que l’Open Banking, mais les deux sont étroitement liés.

La directive DSP2 (Directive sur les services de paiement) est une directive de l’UE conçue pour favoriser la concurrence et l’innovation dans le secteur financier. Elle retire aux banques leur monopole sur l’utilisation des données de clients, permettant à d’autres entreprises d’utiliser ces données, avec l’autorisation du client.

Au Royaume-Uni, l’Open Banking est une façon sécurisée pour les fournisseurs d’accéder à vos données financières. Ce système découle de la directive DSP2, mais ce n’est pas la même chose. La directive DSP2 exige des banques qu’elles ouvrent l’accès aux données des clients (UNIQUEMENT avec votre accord), mais l’Open Banking définit un format standard pour le processus de partage.

L’Open Banking améliore également le processus de paiement en ligne, permettant aux clients d’effectuer des paiements directement depuis leur compte bancaire, qui peut authentifier la transaction.

🗣 Puis-je utiliser les API d’Open Banking ?

Oui. Commencer à utiliser les API d’Open Banking dépend de votre statut de :

Fournisseur tiers (AISP – prestataire de services d’information sur les comptes, ou PISP – prestataire de services d’initiation de paiement)

Fournisseur de compte (ASPSP – prestataire de services de paiement gestionnaire du compte)

Fournisseur de services techniques (TSP)

Pour les fournisseurs tiers, 4 étapes sont nécessaires pour s’inscrire à Open Banking :

Être en règle – Vous possédez peut-être déjà les autorisations réglementaires requises. Sinon, faites la demande auprès de la FCA ou d’un équivalent européen.

S’inscrire sur le registre d’Open Banking (Open Banking Directory) – Cette étape est optionnelle, mais le registre constitue une partie importante de l’écosystème d’Open Banking, car il met en avant les coordonnées vérifiées de tous les participants.

Tester votre service dans la sandbox du registre – Après les contrôles d’identification et de validation, vous pourrez tester votre service ici avec des fausses données.

Déployer – Une fois votre statut réglementaire confirmé par la FCA ou un équivalent européen, lorsque votre inscription est terminée, vous serez ajouté au registre actif d’Open Banking. Vous pourrez commencer à entrer en contact avec des fournisseurs de comptes pour tester votre service. Lorsque vous serez prêt, vous pourrez lancer votre service auprès de vos clients.

Pour les fournisseurs de services techniques, 4 étapes sont nécessaires pour faire partie de l’écosystème d’Open Banking :

Décider de votre service – Avant de commencer, vous devez savoir à qui vous offrirez votre service et en quoi il consistera. Il peut s’agir d’une infrastructure ou d’un type particulier de produit ou service.

Rejoindre la sandbox du registre d’Open Banking – Vous devrez fournir un contact principal pour les opérations et un pour le volet technique (cela peut être la même personne ou deux personnes distinctes), le nom de votre entreprise et son numéro d’immatriculation au registre de la Companies House (ou un équivalent européen). Ils doivent correspondre à ce qui a été ou sera utilisé si vous déposez une demande auprès de la FCA (ou un équivalent européen) pour être régularisé.

Tester votre service dans la sandbox du registre – Une fois les contrôles terminés, vous pouvez utiliser la sandbox du registre.

S’associer aux fournisseurs d’Open Banking – Vous pouvez commencer par utiliser la liste des fournisseurs tiers et des fournisseurs de comptes régularisés de l’OBIE si vous le souhaitez.

🗣 Qu’est-ce qu’un contrôle du risque de crédit via l’Open Banking ?

Il s’agit d’un nouveau type de contrôle du risque de crédit qui s’appuie sur l’accès direct à vos données financières détenues par votre banque, à l’aide de l’Open Banking.

Ce contrôle est différent d’un contrôle traditionnel, qui repose généralement sur des tiers dont le travail consiste à établir un profil de votre historique de crédit. Ces contrôles du risque de crédit se pencheront sur les éléments suivants :

Remboursez-vous votre crédit dans les temps ?

Quel est le montant de votre crédit actuel ?

Comment gérez-vous votre crédit ?

Désormais, les contrôles du risque de crédit via l’Open Banking accèdent directement à vos données financières détenues par votre banque, avec votre accord. Voici les avantages d’une telle démarche :

Actualisation – Au lieu de s’appuyer sur des données historiques fournies par des tiers, les contrôles du risque de crédit via l’Open Banking reposent sur les données les plus à jour directement émises par votre banque.

Exactitude – Les contrôles traditionnels du risque de crédit ne donnent pas un aperçu global de votre situation financière. L’accès à vos données bancaires aide le contrôleur à mieux évaluer le risque de vous accorder un prêt.

Rapidité – Des services bien conçus de contrôle du risque de crédit via l’Open Banking peuvent profiter de la nature standardisée de l’Open Banking et utiliser l’automatisation complète pour exécuter un processus de contrôle plus rapide.

Meilleurs taux – En fin de compte, plus le contrôleur peut obtenir de données sur votre situation financière, mieux il sera informé du risque que vous représentez et plus il pourra vous proposer un taux avantageux, dans l’idéal.

L’un des meilleurs exemples des avantages des contrôles du risque de crédit via l’Open Banking est la demande d’un prêt immobilier par un primo-accédant. Si cette personne s’assume financièrement et vit conformément à ses moyens, loue son logement et n’a pas contracté de crédit à la consommation pour une voiture ou tout autre achat important de ce type, le dossier sur lequel peut s’appuyer le contrôleur du risque de crédit est potentiellement très mince.

La personne va probablement se voir proposer des conditions très défavorables, alors qu’elle mène une vie tout à fait responsable sur le plan financier. C’est là que les contrôles du risque de crédit via l’Open Banking peuvent être intéressants. En autorisant l’accès aux données bancaires pour une société de crédit immobilier, la société peut, par exemple, constater le sérieux du demandeur concernant le paiement de son loyer. Avec ces données à disposition, la société de crédit immobilier peut évaluer le demandeur comme représentant un risque moins élevé qu’elle ne l’aurait fait via un contrôle traditionnel. Ainsi, elle proposera des conditions plus favorables.

GoCardless et l’open banking

En 2020, nous avons bouclé un tour de financement de 95 millions de dollars pour accélérer notre investissement dans l’open banking.

Bien que nous ayons bâti de A à Z le premier réseau mondial de paiements récurrents avec le prélèvement bancaire, nous ne nous sommes jamais considérés comme une entreprise de prélèvement automatique uniquement.

Nous suivons le développement et le lancement d’initiatives d’open banking dans le monde depuis le début. Et nous y prenons part directement. Par exemple, nous avons encaissé les tout premiers paiements récurrents à montants variables en direct avec l’Open Banking au Royaume-Uni, en 2019.

Maintenant que la technologie d’open banking est parvenue à un stade d’avancement qui nous permet d’offrir à nos clients notre niveau habituel d’expérience client, il est temps pour nous d’intégrer l’open banking à l’univers des paiements récurrents.

Attendez-vous à découvrir de nouvelles modifications de notre produit à l’avenir, telles que :

L’accélération du flux de trésorerie pour le premier paiement d’un contrat de paiements récurrents (diminution de l’attente de 1 à plus de 5 jours pour recevoir le premier paiement)

La validation des données du compte bancaire d’un payeur via l’open banking

Et plus encore à venir

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.