Les 8 dimensions des paiements récurrents : comment bâtir une stratégie de paiement optimisée

Dernière modificationoct. 2022Lecture : 8 minutes

Qu’est-ce qu’une stratégie parfaite en matière de paiements récurrents ? S’agit-il d’obtenir le meilleur rapport qualité/prix ? Ou plutôt d’offrir la meilleure expérience client ? Est-ce une question de fiabilité ? Ou une combinaison de tout cela et plus encore ?

Et comment évaluer tous les aspects de votre stratégie de paiement ?

C’est ce genre de questions que nous étudions chez GoCardless depuis des années. Forts de nos 60 000 clients, nous avons aidé des entreprises à mettre en place l’intégralité de leurs opérations de paiements récurrents. Mais nous voulions comprendre exactement ce qui fait la force de GoCardless et comment nous pouvions nous améliorer.

Via un processus minutieux d’analyse des données de paiement et de consultation de nos clients, nous avons établi un cadre, appelé « 8 dimensions des paiements récurrents ».

Ce cadre a aidé GoCardless à améliorer en permanence ses services et, surtout, il a été extrêmement utile à nos clients aussi.

Nous avons également compris qu’il était pertinent bien au-delà de l’univers de GoCardless. Quels que soient le fournisseur de paiement et le(s) moyen(s) de paiement que vous utilisez, si vous encaissez des paiements récurrents (par ex. des abonnements, factures ou mensualités), vous devriez évaluer votre stratégie de paiement au regard de ce cadre.

Pourquoi devrais-je utiliser les 8 dimensions des paiements récurrents ?

Le cadre des 8 dimensions des paiements récurrents peut aider votre entreprise de deux façons :

1. Trouver, optimiser et évaluer les actions inefficaces et les leviers de croissance inexploités dans votre stratégie en matière de paiement.

2. Comparer les points forts et les points faibles inhérents aux différents moyens de paiement et fournisseurs de paiement pour décider lesquels conviennent le mieux à votre activité.

Que sont les 8 dimensions qui composent le cadre ?

Les 8 dimensions et leurs définitions sont les suivantes :

Couverture : Une dimension qui détermine les payeurs qui pourraient choisir un moyen de paiement donné

Préférence : Une dimension qui détermine les payeurs qui choisissent un moyen de paiement donné

Conversion : Une dimension qui détermine les payeurs qui vont au bout du processus de paiement

Réussite : Une dimension qui détermine les paiements encaissés et conservés avec succès

Visibilité : Une dimension qui détermine le temps nécessaire pour recevoir des informations exploitables sur un paiement

Coût : Le coût total de la préparation, l’exploitation et le traitement des paiements

Trésorerie : Une dimension qui détermine le nombre de jours nécessaires au règlement d’un paiement, une fois que celui-ci devient une créance

Churn / Attrition : Une dimension qui détermine les payeurs dont les paiements ne peuvent pas être encaissés par votre entreprise après une période donnée

Les définitions ci-dessus sont formulées de façon à s’appliquer à un seul moyen de paiement, mais vous pouvez facilement combiner les différents moyens de paiement que vous proposez pour comprendre votre processus de paiement global.

Comment ces 8 dimensions s’articulent-elles entre elles ?

On peut diviser le cadre en trois grands domaines :

Acquisition de clients

Opérations de paiements récurrents

Impact

Le diagramme ci-dessous montre comment les dimensions se recoupent pour former le processus des paiements récurrents dans son ensemble.

Que signifie chacun des domaines ?

Acquisition de clients

L’acquisition de clients consiste à augmenter la taille de votre entonnoir de paiement, afin de maximiser le nombre de clients gagnés. Améliorer la couverture, la préférence et la conversion assure un entonnoir de paiement plus important et avec une meilleure conversion.

Opérations de paiements récurrents

Une fois que vous avez capté un client, l’étape suivante consiste à augmenter sa valeur vie client. Pour cela, vous devez optimiser le coût, la réussite et la visibilité. Vous devez veiller à diminuer le coût total de la gestion des paiements (pas seulement vos frais de transaction). Il vous faut également vous assurer que la proportion la plus élevée possible de vos paiements est bien encaissée. Enfin, vous devez faire en sorte de toujours disposer des bonnes informations sur chaque paiement.

Impact

Les opérations de paiements récurrents amènent à certains résultats lors de l’étape finale : l’impact. Optimiser vos opérations de paiements récurrents entraînera un churn clients plus faible et un meilleur flux de trésorerie.

Comment mettre le cadre en pratique ?

Comme nous l’avons évoqué, le cadre sert de grille de notation pour toute votre stratégie en matière de paiements récurrents. Pour noter votre ou vos moyen(s) de paiement, ou peut-être un nouveau moyen de paiement que vous pensez ajouter, utilisez les indicateurs suivants afin de quantifier chacun d’eux.

En utilisant les mêmes indicateurs à chaque utilisation du cadre, vous bénéficierez de la valeur ajoutée d’un benchmarking de votre stratégie de paiement au fil du temps, ou lors d’une modification/d’un ajout de moyens de paiement.

Nous vous guiderons à travers chacune des dimensions. Nous avons également ajouté des références en nous appuyant sur notre travail en collaboration avec IDC, Forrester et YouGov, ainsi que sur des données internes et des témoignages clients de GoCardless.

1. Couverture

La couverture est la dimension qui permet de déterminer les payeurs qui peuvent choisir le moyen de paiement. Il faut considérer combien de personnes une entreprise peut atteindre avec les moyens de paiement qu’elle offre, en analysant surtout le nombre de pays qu’elle peut toucher, et le nombre de personnes qu’elle peut atteindre dans ces pays.

Indicateur : Pourcentage de payeurs couverts par le moyen de paiement

Référence : GoCardless

Avec GoCardless, les entreprises peuvent encaisser des paiements dans plus de 30 pays, utiliser 8 systèmes de prélèvement bancaire, atteindre 600 millions de consommateurs et couvrir 72 % des revenus récurrents dans le monde. Dans les pays que nous couvrons, nous pouvons atteindre plus de 97 % des payeurs car tout le monde y possède un compte bancaire.

Business growth rate by the number of currencies accepted. Source: Zuora

2. Préférence

La préférence est la dimension qui permet de déterminer les payeurs qui choisissent effectivement le moyen de paiement. Certains préfèrent payer par carte de crédit, d’autres par chèque, et d’autres avec un porte-monnaie électronique. Si vous n’offrez pas les bons moyens de paiement, certains clients potentiels abandonneront le processus de paiement.

Le moyen de paiement universel que tous les clients préfèrent n’existe pas. Il varie selon le cas d’utilisation et le pays. C’est pourquoi de nombreuses entreprises offrent plusieurs moyens de paiement, de façon à répondre aux différentes préférences.

Indicateur : Pourcentage de payeurs qui choisissent le moyen de paiement

Référence : Le rapport de YouGov et GoCardless sur les préférences de paiement dans le monde

Si l’on prend en exemple l’étude sur le B2B, le prélèvement bancaire (ou prélèvement automatique) est le moyen de paiement préféré dans six des neuf pays étudiés pour le paiement dématérialisé des abonnements.

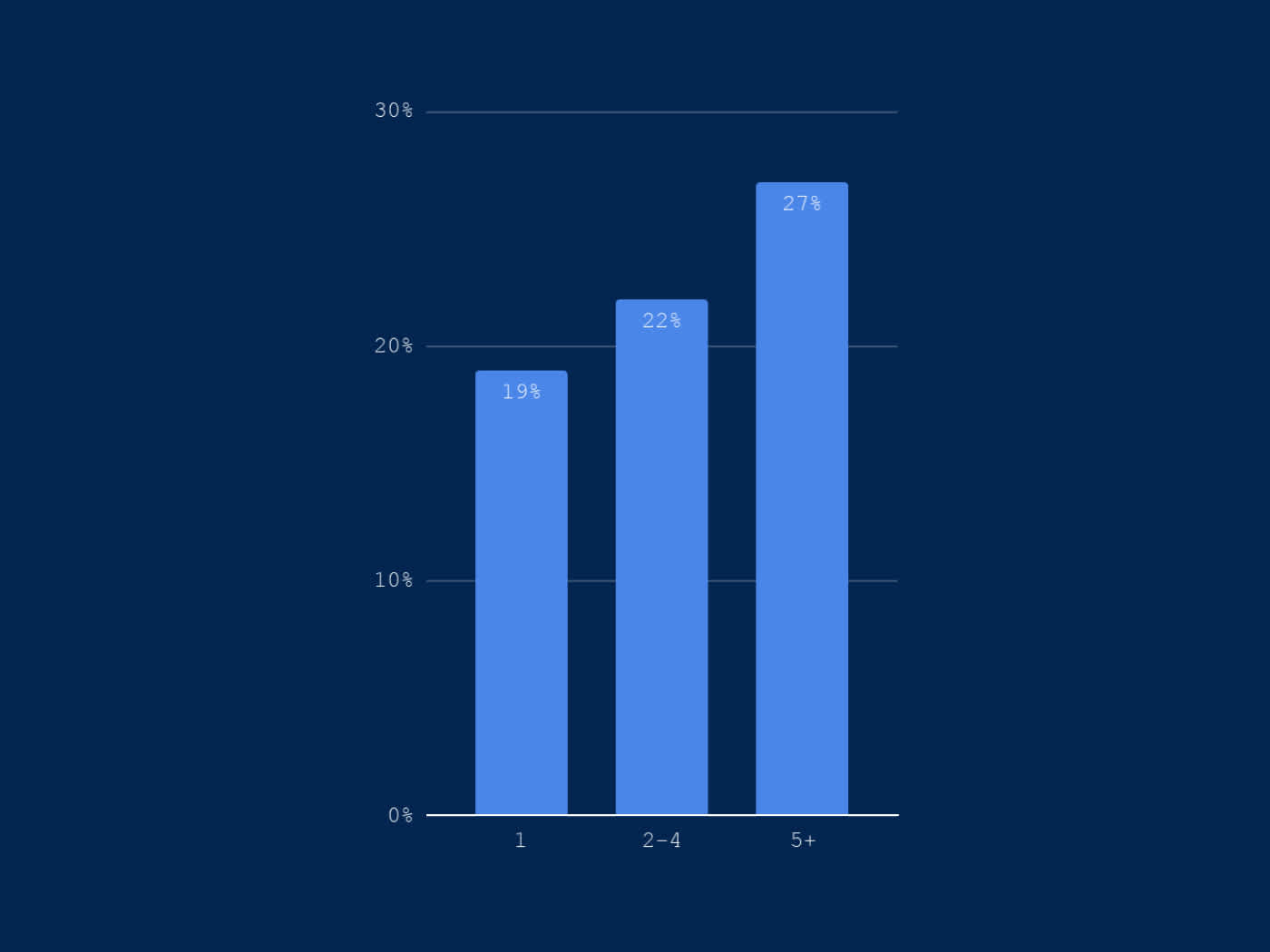

L’étude de Zuora montre aussi que les entreprises qui acceptent plus de moyens de paiement développent leur clientèle plus rapidement. En moyenne, les entreprises qui acceptent plus de cinq moyens de paiement enregistrent une augmentation des abonnements 4 % supérieure à celles qui n’en acceptent que trois ou moins.

3. Conversion

La conversion est la dimension qui permet de déterminer les payeurs qui vont au bout du processus de paiement. Lorsque les clients potentiels arrivent sur une page de paiement, ils ne terminent pas tous le processus d’achat. Beaucoup de choses peuvent mal se passer : la page peut expirer, le processus peut être mal conçu avec trop d’étapes, ou le client potentiel peut ne pas avoir ses données bancaires sous la main.

Indicateur : Taux de conversion sur la page de paiement

Exemple : L’impact de l’authentification forte du client sur la conversion

Dans le cadre d’une étude commanditée par GoCardless, nous avons interrogé 1 900 entreprises au Royaume-Uni, en France, en Allemagne, aux États-Unis et en Australie sur leur processus de paiement et le taux de conversion de leur page de paiement, ainsi que l’impact de l’authentification forte du client (ou SCA, pour Strong Customer Authentication).

56 % des sondés ont répondu que la SCA avait eu un effet négatif sur leur conversion de leur page de paiement.

Force est de constater que les paiements par carte sont soumis à la SCA, tandis que le prélèvement bancaire, non. Ceci souligne le lien direct entre le taux de conversion de la page de paiement et les moyens de paiement utilisés pour encaisser ces paiements.

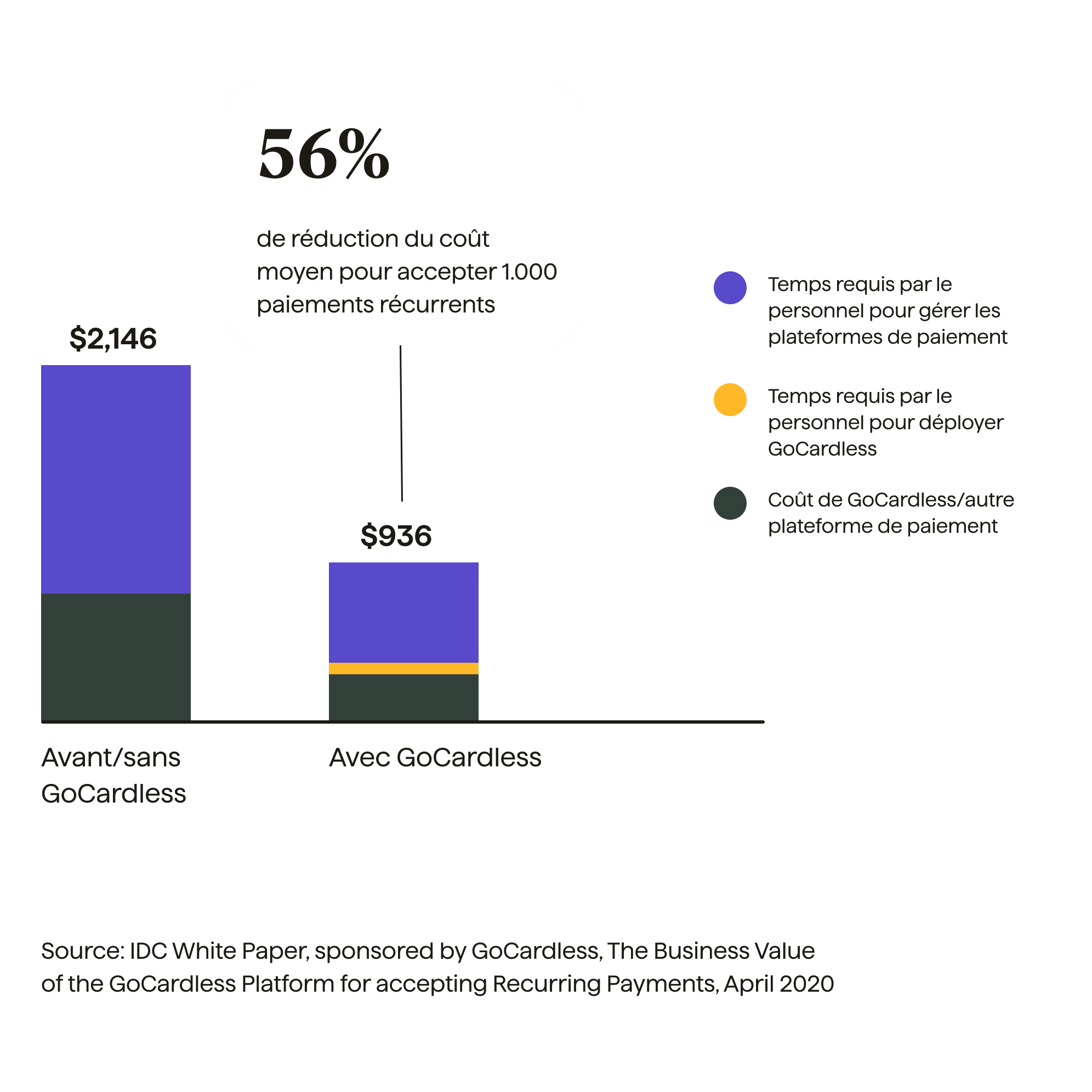

4. Coût

Le coût est la dimension relative au coût de préparation, d’exploitation et de traitement du moyen de paiement. Quand on parle de paiements, il y a beaucoup de coûts à prendre en compte. Les frais de transaction sont importants, mais on aurait tort de penser qu’il s’agit du seul coût à considérer. Le coût total d’utilisation inclut non seulement les frais de transaction, mais aussi le coût de l’intégration, le coût en ressources humaines, les coûts de recouvrement et plus encore.

Indicateur : Coût total d’utilisation

Référence : Repensez votre stratégie en matière de paiements pour sauver vos clients et votre résultat net (Forrester Consulting)

À la demande de GoCardless, Forrester Consulting a mené une étude détaillée auprès de 700 décideurs dans le domaine des paiements. Il en est ressorti qu’en moyenne, les entreprises de B2C dépensent 11 à 15 % de la valeur des paiements en tentatives de recouvrement des paiements ayant échoué. Les entreprises de B2B dépensent même 16 à 20 % !

Les données du rapport complet détaillent le coût des échecs de paiement et le coût du recouvrement de ces paiements ayant échoué.

5. Réussite

La réussite est la dimension qui détermine les paiements encaissés et conservés avec succès. Lorsque vous tentez d’encaisser un paiement de votre client, beaucoup de choses peuvent mal se passer. Le client peut ne pas être solvable, son moyen de paiement peut ne pas fonctionner (par ex. une carte expirée), ou la banque du client peut ne pas autoriser le paiement. Et même si le paiement réussit, le client peut demander la rétrofacturation.

Indicateurs :

Pourcentage des échecs à la première tentative

Pourcentage des échecs au total (après plusieurs tentatives)

Pourcentage de rétrofacturations

Référence : L’indice de réussite des paiements de GoCardless

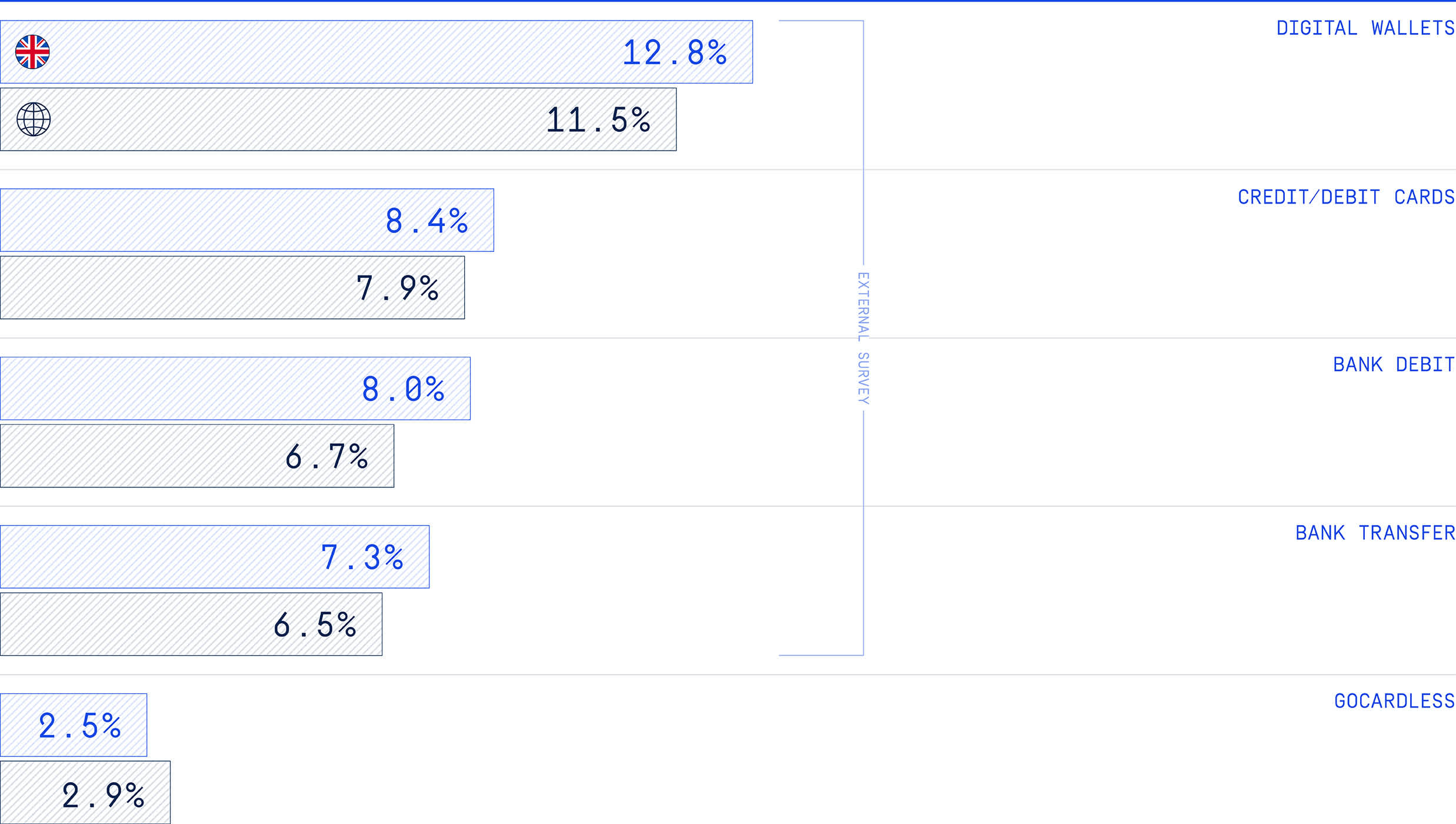

Au début de l’année 2020, nous avons analysé les données de plus de 55 000 clients de GoCardless, ainsi que celles de centaines d’autres entreprises utilisant un mix de plusieurs moyens de paiement. Nous avons découvert que le taux d’échec de paiement était très variable.

Les porte-monnaie électroniques avaient le taux d’échec le plus élevé de tous les moyens de paiement principaux : 11,5 %. Venaient ensuite les cartes de crédit et de débit, avec 6,5 %. Le prélèvement bancaire a un taux d’échec moyen de 6,7 %, tandis que le virement bancaire affiche le taux d’échec le plus faible des quatre moyens de paiement analysés, avec un taux de 6,5 %.

En utilisant notre propre plateforme de paiements récurrents conçue sur le principe du prélèvement bancaire, GoCardless affiche un taux d’échec moyen d’à peine 2,9 % à la première tentative.

6. Visibilité

La visibilité est la dimension qui détermine le temps nécessaire pour recevoir des informations exploitables sur un paiement. Il s’agit du temps que prend la banque pour communiquer à l’entreprise les informations relatives à un paiement, mais également le niveau de détail des informations en question. Par exemple, à quelle vitesse pouvez-vous savoir si un paiement a échoué et pourquoi ? Sans cette deuxième partie cruciale, il est beaucoup plus difficile de réagir.

Indicateur : Nombre moyen de jours nécessaires pour recevoir des informations exploitables sur un paiement

7. Trésorerie

La trésorerie est la dimension relative au temps nécessaire au règlement d’un paiement, une fois que celui-ci devient une créance. La trésorerie a un impact considérable sur les entreprises, quelle que soit leur taille. Lorsque vous attendez de recevoir l’argent qui vous est dû, cela vous empêche d’investir cet argent par ailleurs.

Indicateur : Nombre moyen de jours nécessaires pour régler un paiement, une fois qu’il est devenu une créance due

Référence : Repensez votre stratégie en matière de paiements pour sauver vos clients et votre résultat net (Forrester Consulting)

Forrester Consulting a mené une étude détaillée auprès de 700 décideurs dans le domaine des paiements, leur demandant notamment leur DSO type (délai de paiement moyen).

Le rapport a mis en évidence le fait qu’en moyenne, 4 entreprises sur 5 ont un DSO supérieur à 20 jours. Cela signifie que le DSO médian est de 21 à 30 jours. En comparaison, des entreprises comme Autotask ont réduit leur DSO à 3,5 jours à peine grâce à GoCardless.

8. Churn / Attrition

La dernière dimension, le churn, désigne les payeurs qu’une entreprise est incapable d’encaisser au bout d’une période donnée. Le churn est un concept qui fait l’objet de nombreuses discussions pour les entreprises SaaS, avec des stratégies et des tactiques pour le réduire et retenir plus de clients. Cependant, votre fournisseur de paiement joue un rôle clé dans le churn involontaire.

Pour y voir plus clair...

Le churn volontaire désigne les cas où un client décide d’arrêter d’utiliser votre produit ou service. Le churn involontaire désigne les cas où un client perd l’accès à votre produit ou service pour une raison indépendante de sa volonté, comme un échec du paiement de son abonnement régulier.

Indicateur : Pourcentage de churn/renouvellement, pourcentage de churn involontaire

Référence : Repensez votre stratégie en matière de paiements pour sauver vos clients et votre résultat net (Forrester Consulting)

Dans la même étude auprès de 700 personnes déjà évoquée, Forrester Consulting a déterminé qu’en moyenne, les échecs de paiement entraînait du churn dans 11 à 15 % des cas. Si votre entreprise a un taux d’échec de paiement de 10 % (ce qui est courant), cela signifie que jusqu’à 1,5 % de votre clientèle vous abandonne chaque mois. Et il ne s’agit là que du churn involontaire.

Que dois-je faire à présent ?

Une fois que vous avez évalué vos opérations de paiement par rapport aux 8 dimensions, vous devriez avoir une meilleure idée de vos points forts et points faibles.

Votre entonnoir d’acquisition de clients est peut-être sain, mais vos opérations de paiements récurrents ajoutent une complexité et des coûts supplémentaires inutiles, ralentissant tout développement potentiel. La simplicité de l’utilisation de ce cadre facilite la prise de décision concernant l’amélioration de votre stratégie en matière de paiements.

Une optimisation peut nécessiter seulement quelques ajustements, mais elle peut aussi exiger de sérieuses modifications, voire l’ajout ou le changement de votre fournisseur de paiement.

Pour en savoir plus sur la façon dont GoCardless peut transformer votre stratégie de paiements récurrents, améliorer votre taux de réussite des paiements et réduire vos coûts, commencez ici.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.