Les deux raisons les plus courantes pour lesquelles les paiements par prélèvement échouent et comment y remédier

Dernière modificationsept. 2022Lecture : 3 minutes

Vous avez travaillé dur pour acquérir et fidéliser vos clients; vos systèmes et processus de paiement automatisés sont tous bien configurés. Il est temps d’encaisser vos paiements. C’est souvent à cette étape que les problèmes surviennent. De nombreuses entreprises font face à des échecs de paiement et il leur est parfois difficile de récupérer les revenus dus.

Lorsque vous encaissez des paiements récurrents ou d’abonnement, chaque client représente une valeur potentielle importante à long terme pour votre entreprise. Surtout lorsque vous considérez que l'acquisition d'un nouveau client peut coûter 5 à 25 fois plus que la conservation d'un client existant. En moyenne, 30 % du taux de churn est involontaire. Cela se produit lorsqu'un paiement échoue et que des clients satisfaits perdent l'accès à votre produit ou service, multipliant ainsi l'impact de cet échec.

Heureusement, le prélèvement automatique est le moyen le plus fiable d’encaisser des paiements récurrents. Ce mode de paiement de banque à banque, qui fonctionne sur le système “Pull”, présente des taux de réussite de 95 à 100 %, contre 80 à 95 % pour les cartes. En permettant aux entreprises de lancer l’encaissement des paiements elles-mêmes, cela réduit le nombre d’intermédiaires et de points de défaillance et élimine le problème de traitement des cartes arrivées à expiration ou annulées.

Quel est le taux d’échec des paiements par prélèvement bancaire ?

Bien que plus fiables que les cartes, il peut arriver que les paiements par prélèvement échouent. Les taux d'échec varient en fonction de votre secteur, de votre clientèle, de votre fournisseur et de la réussite ou non du paiement d'un client dans le passé.

Selon une étude de Forrester, la moitié des entreprises interrogées ont enregistré un taux d'échec de paiement de 7 % pour tous les modes de paiement.

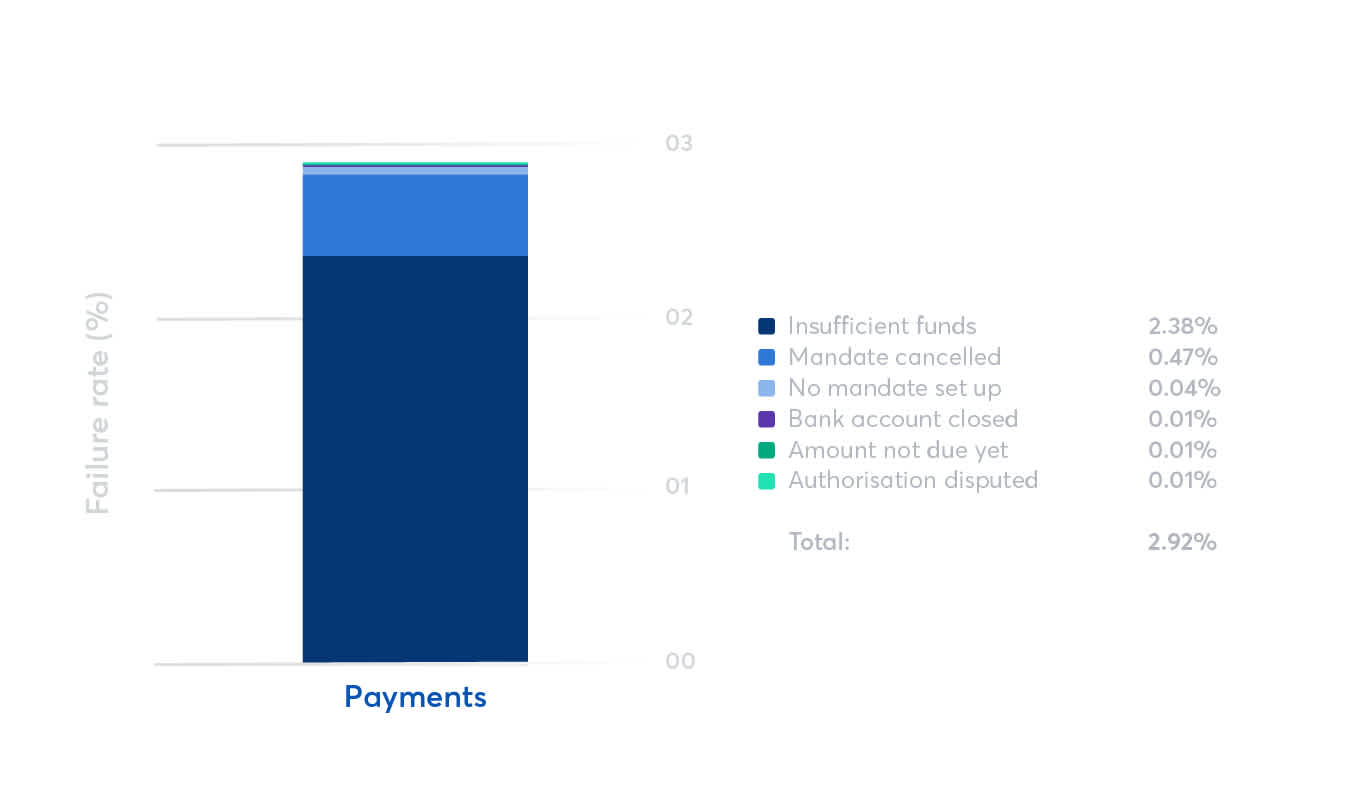

GoCardless enregistre un taux d’échec d’environ 2,9 %. Ce chiffre est une moyenne, les taux d’échecs enregistrés par nos clients dans de nombreux secteurs sont souvent inférieurs à ceux-ci (vous pouvez voir quelques exemples ci-dessous).

Les entreprises qui utilisent notre produit Success+, qui combine le machine learning et la relance automatisée des paiements, peuvent faire baisser encore davantage ce pourcentage à environ 0,5 %. D’ailleurs, plus de la moitié de nos clients ont un taux de réussite des encaissements de 100 % et les nouvelles tentatives de paiements permettent de réduire les taux d’échec de quasiment un tiers.

Pourquoi les paiements par prélèvement échouent et comment pouvez-vous y remédier ?

Cela peut arriver pour un certain nombre de raisons : coordonnées bancaires non valides, comptes bancaires fermés ou encore fonds insuffisants sur le compte du payeur.

Nous avons analysé nos données de transaction pour identifier les deux raisons les plus courantes pour lesquelles les paiements par prélèvement échouent. Continuez votre lecture pour en savoir plus et savoir comment y remédier.

Raison n° 1 : Fonds insuffisants

« Se référer au payeur » est un code d'erreur utilisé lorsque la banque du payeur n’a pas été en mesure de payer le prélèvement. C'est généralement parce qu’il n'y avait pas assez d'argent sur le compte du payeur.

C'est de loin la raison la plus courante, représentant plus de 80 % des échecs de paiements de nos clients, soit 2,38 % du taux d’échec moyen de 2,9 %.

L'Indice de réussite des paiements 2020 a identifié que, sans surprise, les paiements de plus grande valeur ont des taux d'échec plus élevés, car la probabilité d'avoir des fonds insuffisants augmente avec les paiements de plus grande valeur. Les échecs de paiement pour des montants compris entre 0 $ et 250 $ ont un taux d'échec constant entre 2,6 % et 3 %. Le rapport indique également que les paiements de plus de 250 $ ont des taux d'échec de 4,1 % à 5 %.

Retentez le paiement

Si vous utilisez GoCardless via notre tableau de bord, notre API ou certains logiciels partenaires, vous pouvez cliquer sur le bouton 'Relancer' en haut à droite de la page d'état de paiement GoCardless. Cela relancera le paiement immédiatement. Le système vous donnera une nouvelle date de facturation et vous pourrez suivre le statut de la relance dans la timeline des paiements. Les paiements peuvent être relancés au maximum 3 fois. Les clients qui utilisent notre fonction de relance améliorent considérablement leur taux de réussite de paiement.

Proposez une date de paiement différente

Si cela se produit régulièrement, envisagez de convenir d'une meilleure date de paiement avec votre client. Par exemple, juste après l’encaissement de son salaire. Avec GoCardless, vous pouvez encaisser des paiements tous les jours.

Raison n° 2 : Mandat annulé

« Demande/ mandat annulé » est un code d'erreur utilisé lorsque le mandat de prélèvement a été annulé auprès de la banque du payeur ou de GoCardless.

C’est la deuxième raison la plus courante des échecs de paiements par prélèvement . Elle représente environ 15 % des échecs de paiement des clients de GoCardless.

Contactez votre client

Lorsqu’un mandat est annulé, vous ne pouvez pas encaisser le paiement. Que votre client l’ait annulé avant l’encaissement ou juste après l’envoi du paiement, vous devrez le contacter pour mettre en place un nouveau mandat.

Ne soyez pas le dernier à savoir qu'un client s'en va

Contrairement aux autres solutions de prélèvement, GoCardless envoie des notifications automatiques lorsqu'un payeur annule un mandat, vous donnant ainsi la possibilité de mettre en place des initiatives de réengagement avant qu'il ne soit trop tard.

Optimisez vos relances de paiement avec Success+

Success+ de GoCardless utilise les données sur les paiements récurrents afin de déterminer le jour optimal pour relancer les paiements échoués auprès de chacun de vos clients.

Success+ aide les entreprises à récupérer, en moyenne, 76 % des paiements qui ont échoué*. Cela vous permet d’instaurer une meilleure expérience de paiement pour vos clients, de réduire les tâches administratives liées à la relance manuelle et d’augmenter vos revenus globaux.

Conçu pour la réussite des paiements

Success+ utilise les données des paiements récurrents pour planifier les relances de paiement au meilleur moment pour chaque client.

* Le chiffre de 76 % est une moyenne basée sur 3 tentatives au cours d'une période de 4 semaines, selon un échantillon de plus de 1 000 relances en novembre 2019.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.