4 points à prendre en compte lorsque vous choisissez un moyen de paiement

Dernière modificationfévr. 2022Lecture : 5 minutes

Choisir quels moyens de paiement proposer aux clients : cette décision peut sembler relativement anecdotique pour les entreprises. Cependant, le simple fait d’encaisser des revenus et d’intégrer le bon mix de moyens de paiement peut avoir un impact positif sur les performances de l’entreprise, les opérations et le comportement des clients.

Optimiser les moyens de paiement peut permettre de calmer les inquiétudes sur la trésorerie en encaissant les fonds plus rapidement. Ceux-ci peuvent alors être investis de façon à faciliter le développement de l’entreprise, réduire le temps passé sur les rapprochements manuels et diminuer les dépenses en réduisant les coûts d’acquisition de clients.

Il existe de nombreux moyens de paiement disponibles, aussi les entreprises seraient bien avisées de prendre le temps d’analyser si leurs options existantes ont bien l’impact qu’elles pourraient avoir.

Coût total d’utilisation

Le coût de l’acceptation de différents moyens de paiement doit arriver en tête des préoccupations des entreprises qui étudient leurs options.

Dans une société de paiements dématérialisés, encaisser des fonds par voie électronique a un coût. Si ce facteur ne doit pas être considéré de manière isolée, réduire ces coûts aide les entreprises à générer une marge brute plus importante. Les moyens de paiement avec des frais de fonctionnement plus faibles minimisent le coût des ventes.

La marge brute étant un indicateur fort de la viabilité à long terme des entreprises, l’augmenter en réduisant les coûts des moyens de paiement peut être un signal fort de leur solidité.

Si le nombre d’entreprises qui acceptent les cartes de crédit pour les paiements en Europe est le double du nombre d’entreprises qui acceptent le prélèvement bancaire (23 %), les frais de carte sont généralement bien supérieurs.

Les cartes de crédit et débit coûtent aux entreprises entre 1,5 et 5 % de la valeur de chaque transaction, alors que les transactions par prélèvement bancaire coûtent à peine 1 % de leur valeur.

Les économies réalisées en encourageant les clients à utiliser le prélèvement plutôt que les cartes de crédit peuvent être considérables pour les entreprises qui encaissent des paiements récurrents, surtout si elles ont une marge brute relativement basse.

Le coût total d’utilisation excède les frais de transaction. Le prélèvement bancaire réduit les coûts en diminuant l’administration et les ressources nécessaires de la part des équipes financières, qui doivent rapprocher les paiements des logiciels de comptabilité et analyser manuellement les transactions en les exportant dans des feuilles de calcul. Ce temps gagné vaut surtout pour les entreprises qui gèrent des paiements récurrents, qui nécessitent généralement 20 employés à temps plein pour gérer ce travail de rapprochement.

Le prélèvement bancaire réduit également drastiquement le temps passé à relancer le règlement des factures grâce à son mécanisme basé sur le Pull. Cela donne aux entreprises plus de contrôle sur le moment de l’encaissement des revenus. Autre avantage de l’encaissement des paiements par ce biais : la façon dont la trésorerie est améliorée grâce à des fonds généralement encaissés plus tôt qu’avec d’autres moyens de paiement. Ainsi, les entreprises peuvent avoir plus de moyens pour effectuer des investissements à long terme pour leur croissance future.

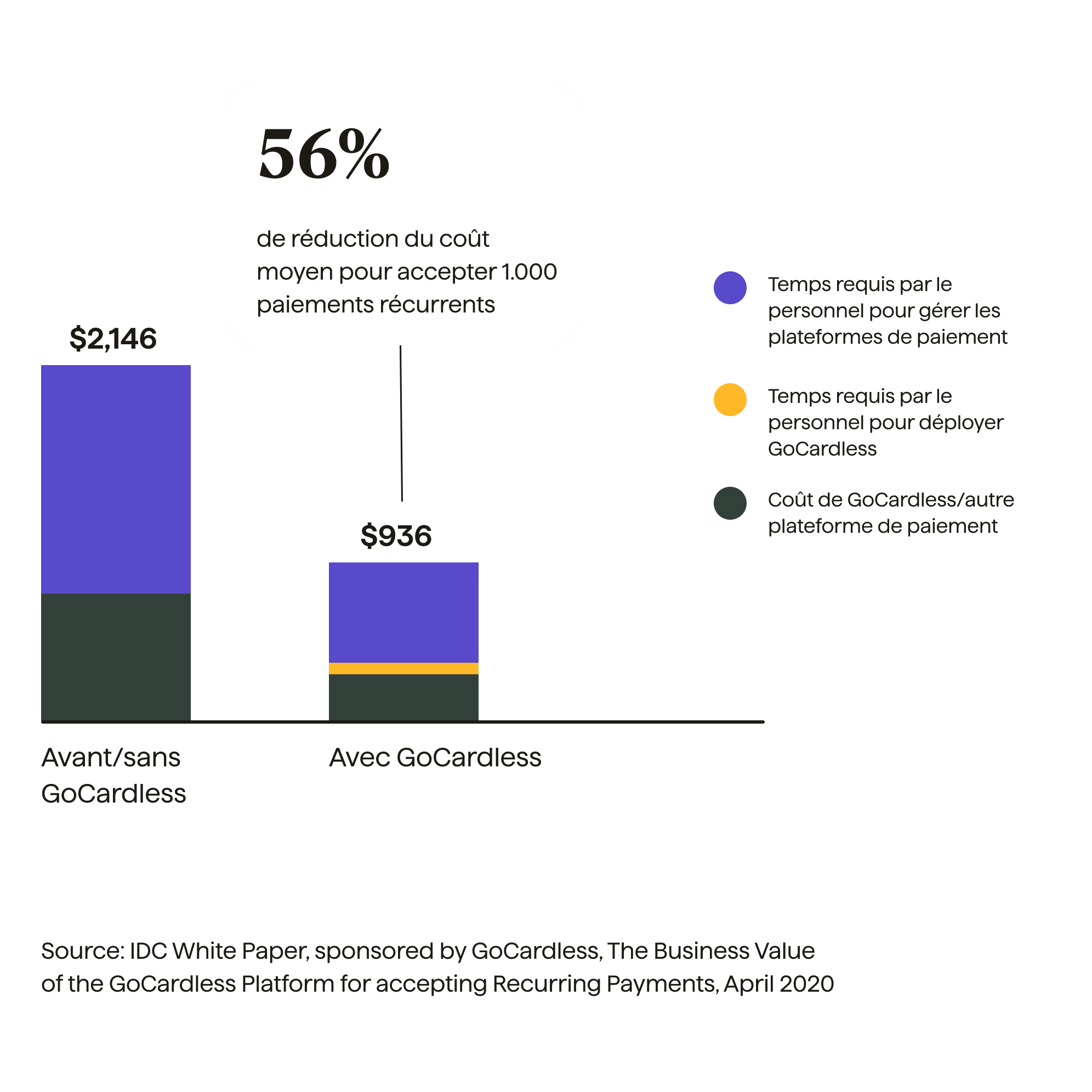

Une étude récente réalisée par des entreprises présente également le prélèvement bancaire comme une solution de paiement rentable pour accepter et gérer des transactions récurrentes, par rapport aux autres méthodes de paiement. L’étude révèle que les entreprises qui utilisent GoCardless indiquent qu’en moyenne, le prélèvement leur coûte 56 % moins par transaction qu’une moyenne pondérée des autres types de paiement (y compris les cartes de crédit et débit) hors GoCardless.

Il existe d’autres facteurs importants à prendre en compte lors du choix des moyens de paiement proposés, tels que les coûts associés à l’acquisition de clients, le recouvrement des paiements et le churn, que nous allons aborder ci-dessous.

Préférence du client

Les consommateurs sont de plus en plus habitués au concept de paiements récurrents. Il y a quelques années, pour les particuliers, ces paiements renvoyaient exclusivement aux charges du logement, aux impôts locaux et aux factures ménagères du quotidien.

Toutefois, avec l’essor de plateformes de streaming grand public, comme Spotify ou Netflix, les consommateurs se sont habitués à effectuer des paiements récurrents pour tout un éventail de services. En conséquence, le prélèvement bancaire est désormais le moyen de paiement préféré des consommateurs français pour tous les types de paiements récurrents (charges, abonnements digitaux, etc.).

À mesure que nous avançons vers une économie dématérialisée, les entreprises de tous types ont dû intégrer des services d’abonnement pour fournir des outils en cloud en lien avec la comptabilité, le CRM, l’hébergement web et les infrastructures de stockage virtuel. C’est ainsi que le prélèvement bancaire est devenu le moyen de paiement préféré des entreprises, 44 % le désignant comme leur favori pour les abonnements en ligne B2B. Comme pour les préférences des consommateurs, les cartes de débit et crédit sont le deuxième moyen le plus populaire de payer les abonnements en ligne pour les entreprises (avec un score de 34 %).

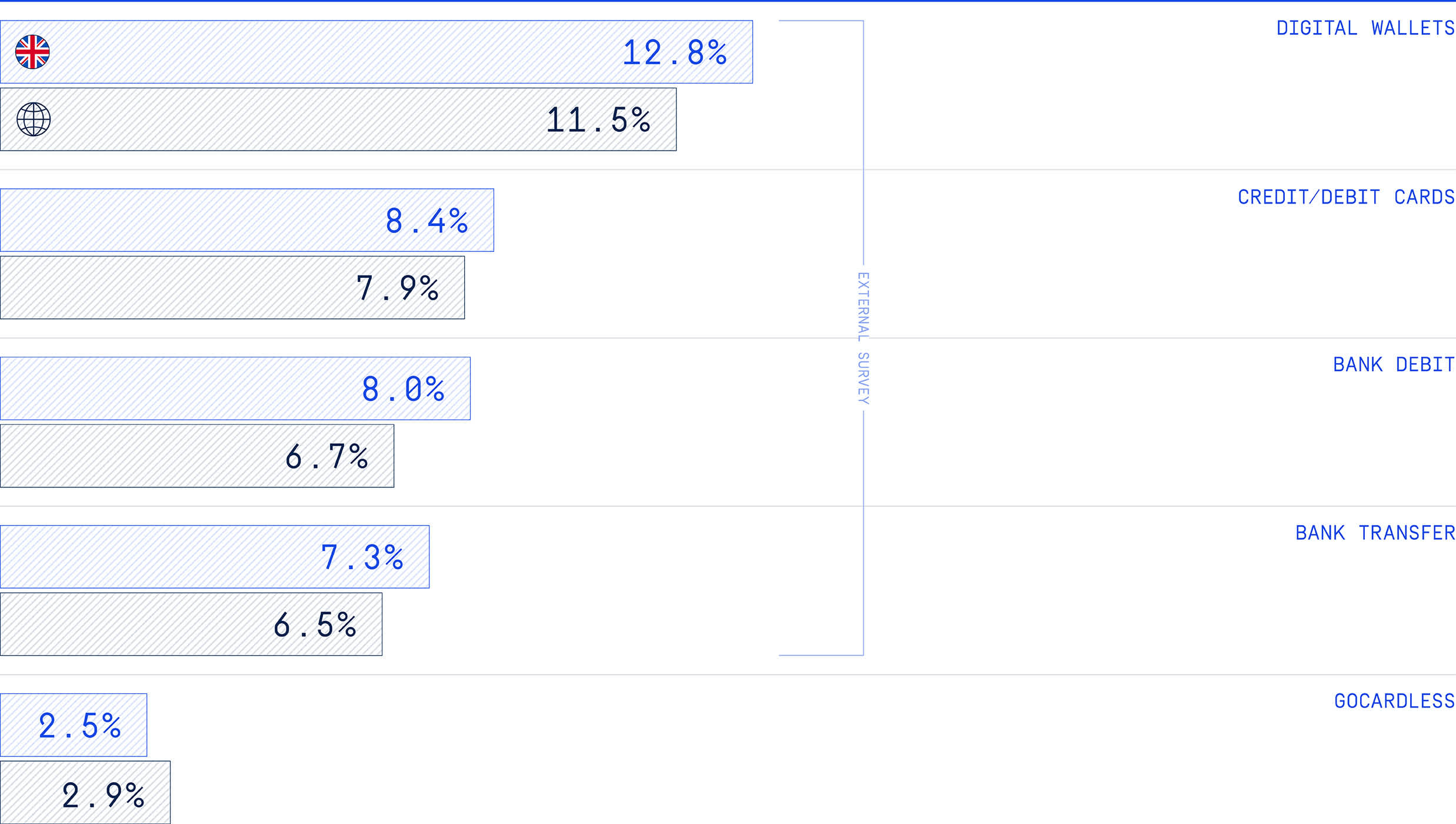

Si ce moyen de paiement est toujours populaire comparé aux autres options, les entreprises britanniques jugent très défavorablement les cartes de débit et crédit par rapport aux autres marchés. Le Royaume-Uni est le territoire qui rejette le plus ce moyen de paiement de tous les marchés étudiés.

Comme le cycle de vente peut être particulièrement long pour les abonnements en ligne B2B, les entreprises doivent être très attentives aux préférences en matière de paiement, car cela peut les aider à convertir des prospects en clients qui paient.

Taux de churn involontaire et d’échec de paiement

Pour améliorer l’efficacité opérationnelle et le fonds de roulement, les entreprises doivent également prendre en considération le risque des échecs de paiement. Corriger les problèmes en lien avec les échecs de paiement prend un temps précieux et les entreprises risquent même de ne pas être payées du tout. Malheureusement, les échecs de paiement peuvent être fréquents avec les cartes de crédit.

Ceci s’explique par les possibilités de perte, de vol ou d’expiration. Les échecs de paiement créent également des désagréments pour les clients, qui doivent intervenir manuellement pour saisir les données de leur nouvelle carte.

Actuellement, le taux d’échec moyen des cartes est de 7,9 %. En comparaison, le taux d’échec des entreprises qui utilisent le prélèvement bancaire avec GoCardless est d’à peine 2,9 %. Le prélèvement bancaire surmonte la plupart des problèmes des échecs de paiement liés aux moyens de paiement physiques et fournit une expérience de paiement fluide pour les clients.

payment

Les échecs de paiement augmentent aussi le taux de churn des entreprises, notamment le churn involontaire jusqu’à 30 %. Cela peut être particulièrement problématique, car chaque client abonné qui abandonne le processus est une source de perte de revenus récurrents. Par conséquent, les revenus présents et futurs en pâtissent. De plus, le taux de churn des entreprises à abonnements est l’un des ICP les plus importants, car acquérir un client est jusqu’à 25 fois plus coûteux que retenir un client existant.

L’autre inconvénient des échecs de paiement est que leur recouvrement est coûteux pour les entreprises. Cela représente donc une raison de plus pour les entreprises d’améliorer leur taux de réussite des paiements. Un livre blanc récent de Forrester indique que pour plus des deux tiers des entreprises B2B et B2C, le coût du recouvrement représente minimum 11 % de la valeur moyenne de leur paiement.

Fiabilité et sécurité

La sécurité et la fiabilité des solutions de paiement en ligne sont plus pertinentes que jamais, en raison de l’augmentation des fraudes pendant la pandémie.

Un article de recherche entre IDC et GoCardless montre que le prélèvement bancaire est le moyen de paiement le plus sûr pour les consommateurs. Si les règles relatives aux garanties nationales varient selon le pays, elles protègent toutes les clients en les autorisant à récupérer leur argent immédiatement.

À ce sujet, le rapport explique : « C’est ce qui fait que le prélèvement bancaire est plus rapide que la carte de crédit, où une réclamation concernant une transaction frauduleuse peut prendre des mois, et beaucoup plus sûr que les virements et autres paiements Push, où il n’existe aucun moyen de récupérer les fonds, puisque la responsabilité incombe au client. »

Conclusion

Choisir le bon mix de moyens de paiement peut augmenter considérablement la prospérité des entreprises en attirant et fidélisant des clients et en favorisant l’efficacité comptable et opérationnelle générationnelle.

Le prélèvement bancaire est rentable par rapport aux autres moyens de paiement et c’est le moyen préféré aussi bien des clients B2B que B2C. Il enregistre également les taux d’échec les plus faibles en comparaison avec les autres types de paiement. C’est pourquoi les entreprises seraient bien inspirées d’encourager l’encaissement des revenus via ce moyen lorsque c’est possible.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.