7 SaaS-Kennzahlen, die Sie im Jahr 2020 im Blick haben sollten

Zuletzt bearbeitetMai 2020Lesezeit 4 min.

"Was man nicht messen kann, kann man nicht lenken."

Das sind die Worte des legendären Unternehmensberaters Peter F. Drucker. Diese Aussage ist heute noch genauso wahr wie damals, als Drucker sie in seinem Buch "The Practice of Management" von 1954 formulierte.

SaaS-Unternehmen müssen in der Lage sein, die wichtigsten Kennzahlen für Wachstum, Kundenbindung und Rentabilität, die alle untrennbar miteinander verbunden sind, zu messen und zu optimieren.

Jedes Abo-Unternehmen basiert auf wiederkehrenden Einnahmen – das heißt, Ihre Kunden zahlen in regelmäßigen Abständen. Es ist also wichtig, genauso regelmäßig zu messen, wie Ihre Kunden Sie bezahlen, um sicherzustellen, dass Ihre wichtigsten Kennzahlen in die richtige Richtung gehen. Gleichzeitig gibt Ihnen die regelmäßige Überprüfung die Chance sofort zu handeln, sollten die Kennzahlen nicht stimmen.

Wir haben 7 der wichtigsten Kennzahlen, die Sie im Auge behalten sollten, für Sie zusammengestellt:

1. MRR (monatliche wiederkehrende Einnahmen)

Was ist MRR (monthly recurring revenue)?

MRR ist die englische Abkürzung für Monthly Recurring Revenue. Diese Kennzahl ermöglicht es Ihnen den monatlichen wiederkehrenden Umsatz zu berechnen.

Warum ist MRR wichtig?

Die korrekte Berechnung der MRR ermöglicht eine verlässliche Finanzplanung und -prognose. Die MRR sind auch ein Hauptindikator für das Wachstum Ihres Unternehmens, was besonders wichtig ist, wenn es sich um ein VC-unterstütztes Unternehmen handelt.

Wie können die MRR verbessert werden?

Die Verbesserung der MRR ist die Aufgabe jedes Teams und jeder Abteilung im Unternehmen. Denn obwohl sich Vertrieb und Marketing darauf konzentrieren können, qualitativ hochwertige Leads zu generieren, sind sie darauf angewiesen, dass das Produktteam das Angebot stetig verbessert. Genauso wichtig ist die Rolle des Customer Success-Teams und des Kundenservices – denn ohne diese Abteilungen wandern Kunden womöglich schnell ab, womit die ganze harte Arbeit der Kundengewinnung umsonst war.

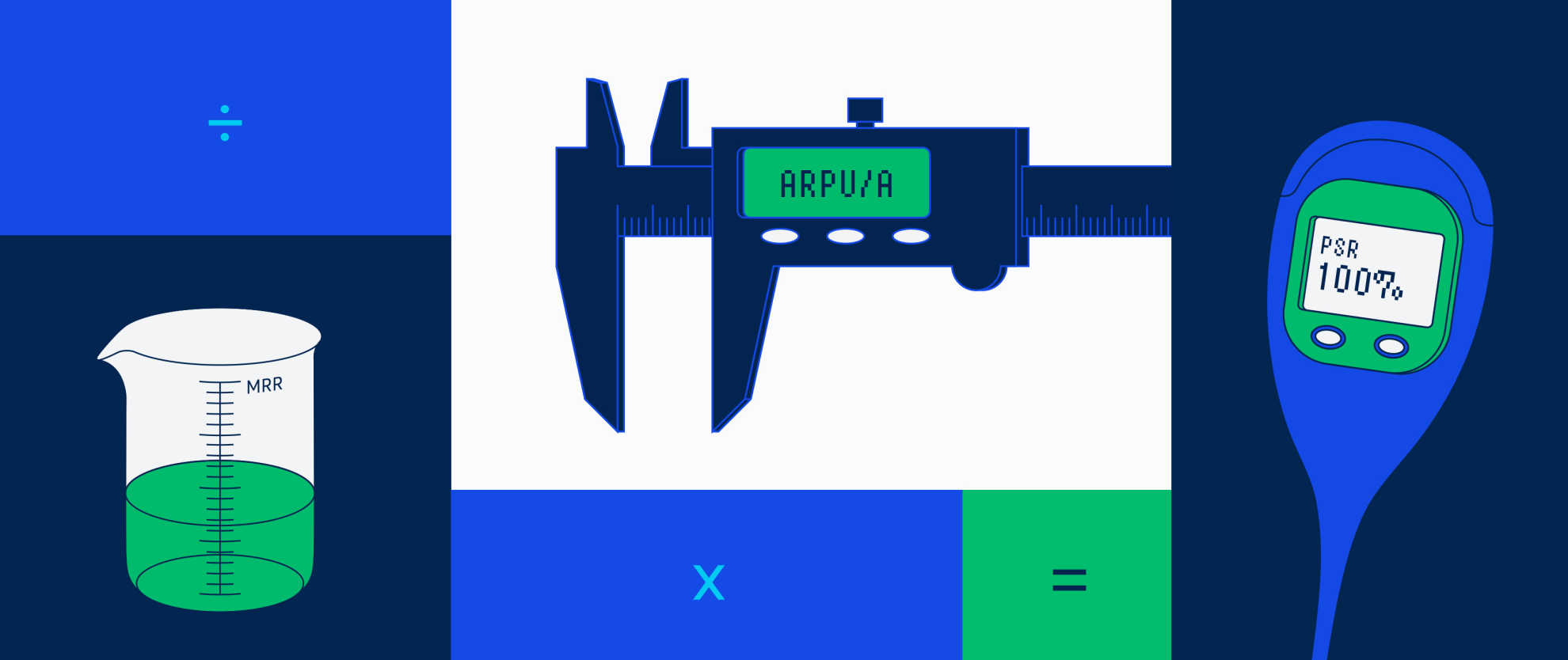

So können Sie Ihre MRR berechnen:

Anzahl Ihrer Kunden x Durchschnittlicher monatlicher Umsatz pro Kunde/Account (Average monthly revenue per user/account – ARPU/A)* = MRR

*Einmalige Gebühren, z.B. Einrichtungsgebühren, werden nicht mit eingerechnet.

Verwandte Kennzahlen:

Neue MRR | Neue Netto MRR | MRR Churn

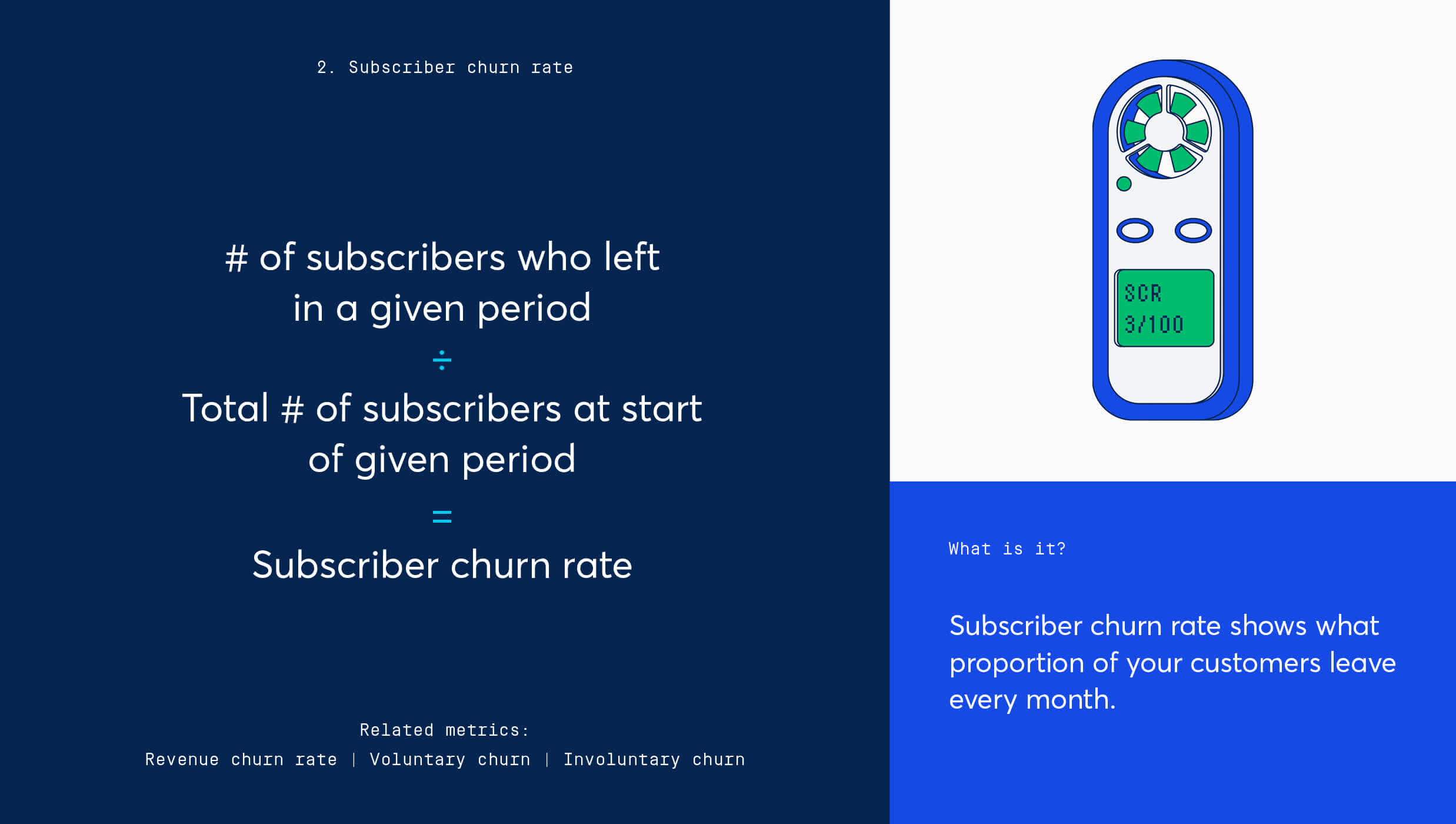

2. Subscriber Churn Rate

Was ist die Churn Rate?

Die Churn Rate bezeichnet die Anzahl Ihrer Kunden, die Sie verlieren. Diese Rate wird oft in Prozent der Kunden gemessen, die Sie monatlich verlassen.

Warum ist diese Kennzahl so wichtig?

Die Churn Rate zeigt die Anzahl der Kunden an, die das Unternehmen verlassen. Sie kann jedoch auch anzeigen, ob es Möglichkeiten gibt, kürzlich abgewanderte Kunden zurückzugewinnen.

Wie kann sie verbessert werden?

Für die Abwanderung von Kunden kann es viele Ursachen geben. Daher besteht der erste Schritt darin zu verstehen, warum es zum Churn gekommen ist. Das Einholen von Feedback von Ihren abgewanderten Kunden, ist ein guter Anfang. Churn kann auch aus Versehen geschehen, zum Beispiel wenn es Probleme gibt, die Zahlungen der Kunden einzuziehen.

Dies wird als unfreiwilliger Churn bezeichnet und macht 30% aller Kundenabwanderungen aus. Dieses Problem kann durch eine zuverlässigere Zahlungsmethode behoben werden.

So können Sie Ihre Churn Rate berechnen:

Anzahl der Kunden, die in einem bestimmten Zeitraum abgewandert sind / Anzahl der Kunden zu Beginn des Zeitraums = Churn Rate

Verwandte Kennzahl:

Umsatz Churn-Rate | Freiwilliger Churn | Unfreiwilliger Churn

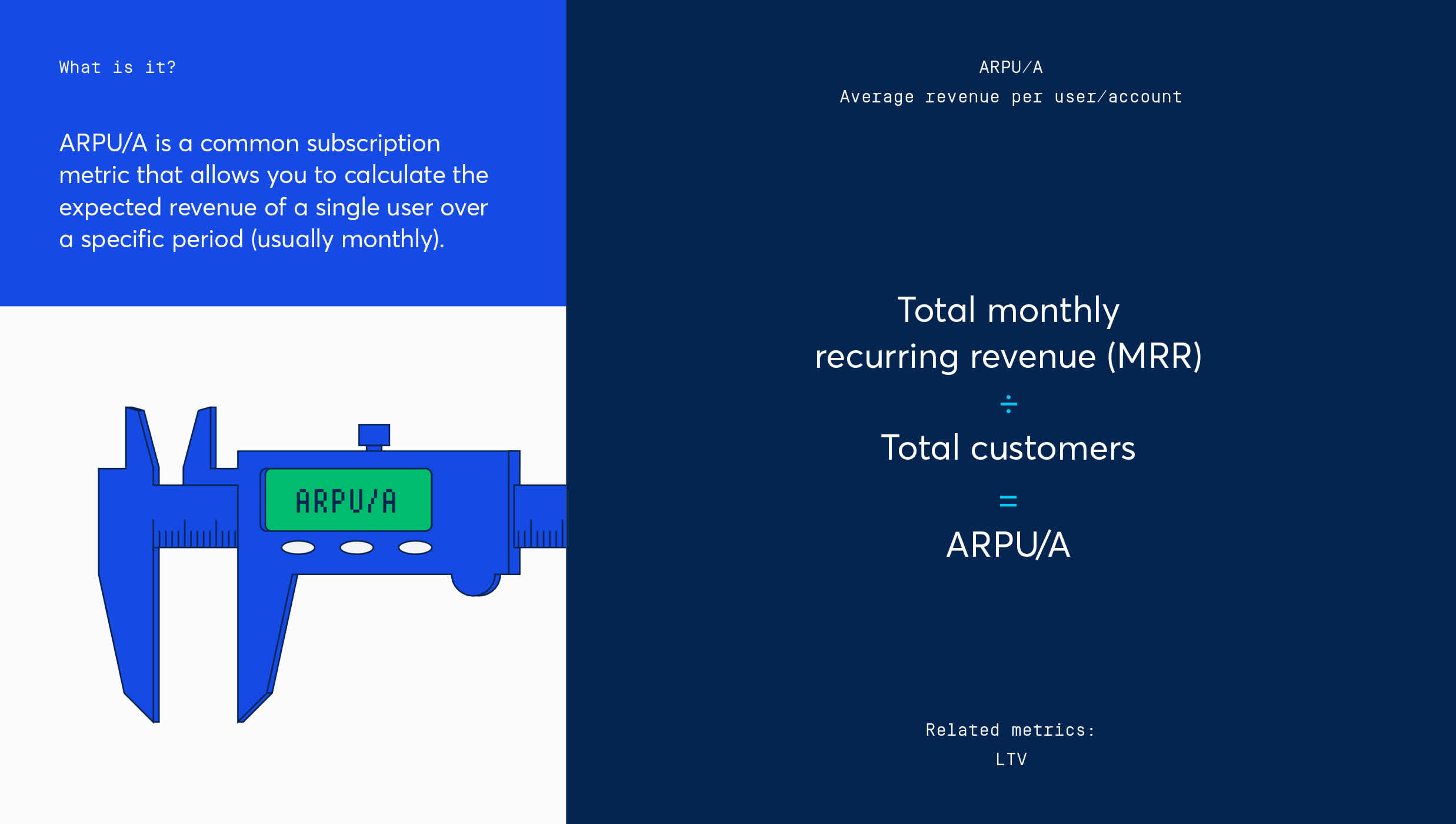

3. Der ARPU/A (Durchschnittlicher monatlicher Umsatz pro Kunde/Account)

Was ist ARPU/A?

Mit dem ARPU/A (englisch für Average revenue per user/account – Durchschnittlicher monatlicher Umsatz pro Kunde/Account) können Sie den erwarteten Umsatz eines einzelnen Kunden für einen bestimmten Zeitraum (in der Regel monatlich) berechnen.

Warum ist der ARPU/A wichtig?

The strength of your ARPU/A number provides validation that your sales and marketing teams are making the right deals.

Wie kann der ARPU/A verbessert werden?

Die Verbesserung Ihres ARPU/A ist eine Stellschraube zur Erhöhung Ihrer monatlich wiederkehrenden Einnahmen (MRR). Wenn der ARPU/A nach Akquisitionskanälen aufgeschlüsselt wird, kann er eine gute Möglichkeit bieten, bestimmte Kanäle zu priorisieren.

So können Sie Ihren ARPU/A berechnen:

MRR (monatlich wiederkehrende Einnahmen) / Anzahl Ihrer Kunden = ARPU/A

Verwandte Kennzahlen:

LTV

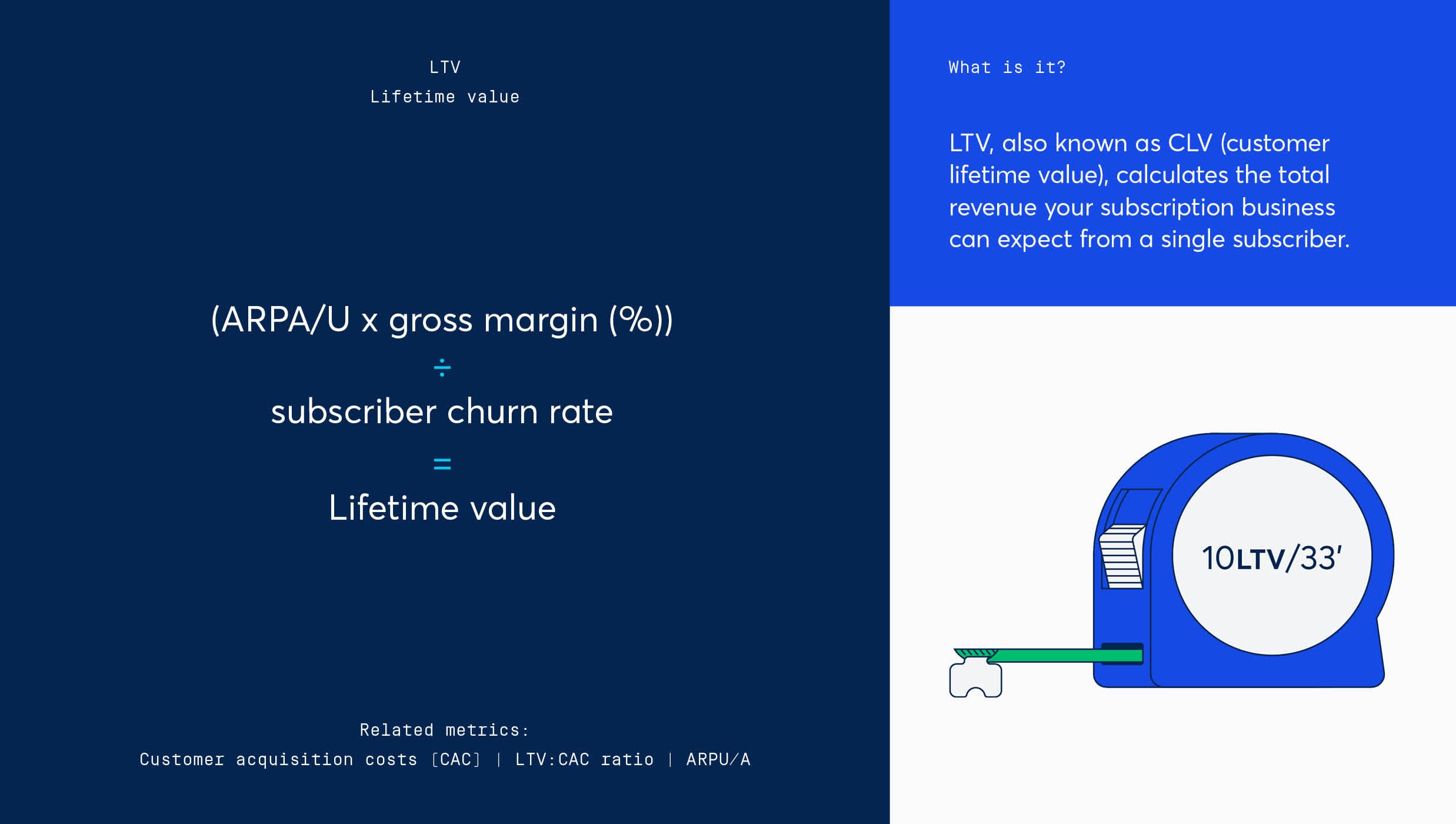

4. Die LTV (Lifetime Value)

Was ist LTV?

Die LTV, auch bekannt als CLV (Customer Lifetime Value), berechnet die Gesamteinnahmen, die Sie von einem einzelnen Kunden erwarten können.

Warum ist die LTV wichtig?

Durch die Aufgliederung Ihrer Kunden in die verschiedenen Akquisitionskanäle und Marketingmaßnahmen können Sie vorhersagen, welche Kunden länger bei Ihrem Unternehmen bleiben werden. Eine steigende LTV ist außerdem ein gutes Signal dafür, dass neue Produktverbesserungen gut aufgenommen wurden.

Wie kann die LTV verbessert werden?

Durch die Aufgliederung Ihrer Kunden in die verschiedenen Akquisitionskanäle und Marketingmaßnahmen können Sie vorhersagen, welche Kunden länger bei Ihrem Unternehmen bleiben werden. Eine steigende LTV ist außerdem ein gutes Signal dafür, dass neue Produktverbesserungen gut aufgenommen wurden.

So können Sie Ihre LTV berechnen:

(ARPA/U x Bruttogewinn (%)) / Churn Rate = Lifetime Value

Verwandte Kennzahlen:

Kundenakquisitionskosten (CAC) | LTV zu CAC-Verhältnis | ARPU/A

5. Die CAC (Kundenakquisitionskosten)

Was ist CAC?

Die CAC (englisch für Customer Acquisition Costs – Kundenakquisitionskosten) stellen die Gesamtkosten für Vertrieb und Marketing da, die erforderlich waren, um einen neuen Kunden zu gewinnen

Warum sind CAC wichtig?

Im Vergleich zur LTV zeigen die CAC, ob Ihr Abo-Unternehmen nachhaltig ist und ob Ihr Geschäftsmodell tragfähig ist.

Wie können die CAC verbessert werden?

Bei den CAC handelt es sich um Geld, dass Sie aktiv ausgeben. Aus diesem Grund können Sie Ihre CAC verbessern, indem Sie die Effektivität Ihrer Vertriebs- und Marketingaktivitäten optimieren. Investieren Sie mehr in Kanäle, bei denen die Kosten für die Akquisition geringer sind und setzen Sie sich so schnell wie möglich mit Leads auseinander.

So können Sie Ihre CAC berechnen:

Gesamtkosten für Vertrieb und Marketing / Anzahl der akquirierten Kunden = CAC (Kundenakquisitionskosten)

Verwandte Kennzahlen:

Customer Lifetime Value (LTV) | LTV zu CAC-Verhältnis

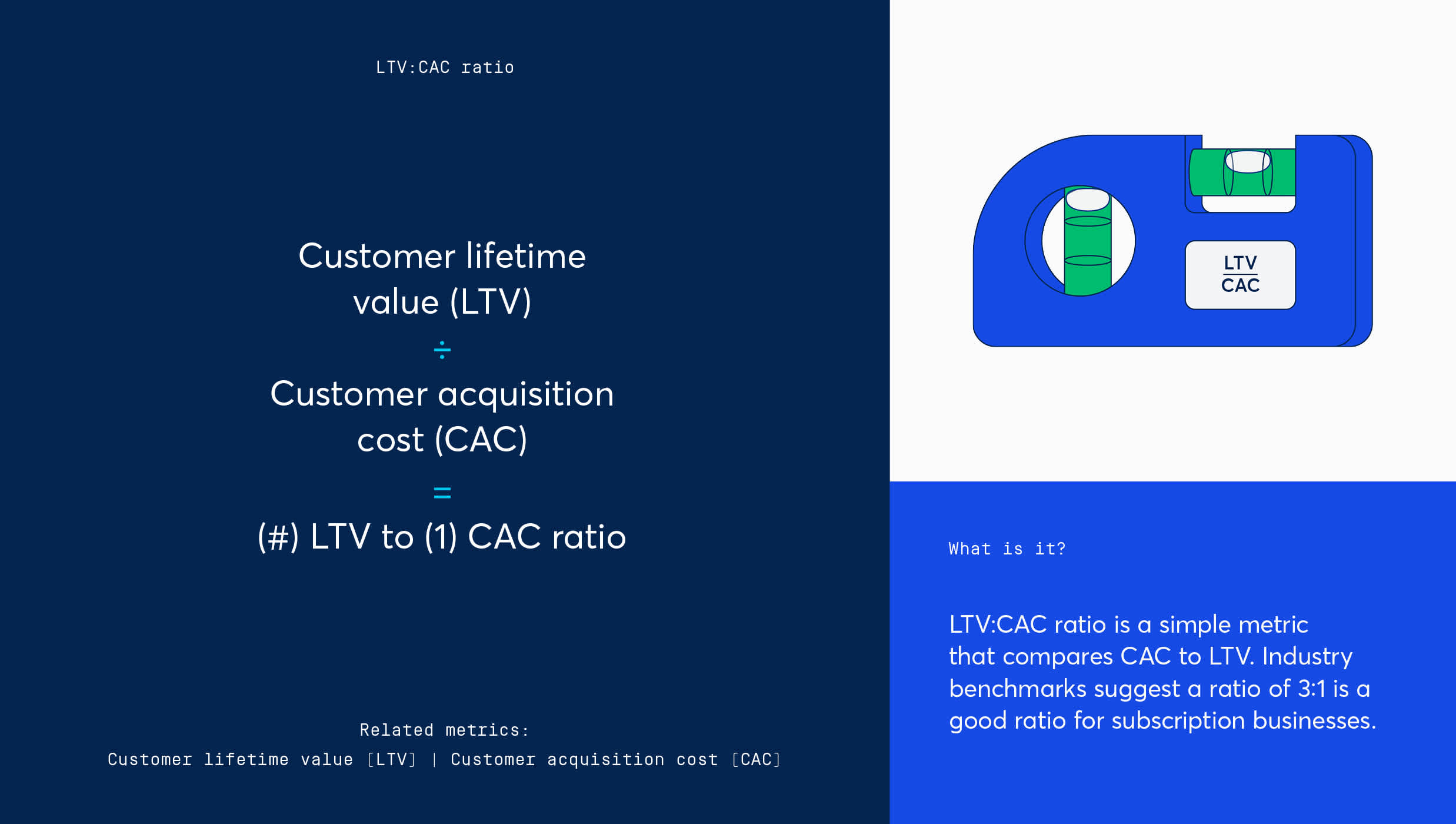

6. Das LTV zu CAC-Verhältnis

Was ist das LTV zu CAC-Verhältnis?

Das LTV zu CAC-Verhältnis vergleicht die LTV mit den CAC. 3:1 ist ein guter Wert für Abo-Unternehmen.

Warum ist das LTV zu CAC-Verhältnis wichtig?

Die LTV und die CAC sind wichtige Metriken, können jedoch nicht nur isoliert voneinander betrachtet werden. Zusammengenommen zeigt das Verhältnis, wie profitabel die Kunden, die Sie gewinnen, auf lange Sicht sein werden.

Wie kann das LTV zu CAC-Verhältnis verbessert werden?

Es gibt zwei Möglichkeiten, Ihr LTV zu CAC-Verhältnis zu verbessern: Sie können entweder versuchen die Lifetime Value Ihrer Kunden zu erhöhen oder die Kosten für deren Gewinnung zu senken.

So können Sie Ihr LTV zu CAC-Verhältnis berechnen:

LTV (Lifetime Value) / CAC (Kundenakquisitionskosten) = = (Summe) LTV zu (1) CAC-Verhältnis

Verwandte Kennzahlen:

Lifetime Value (LTV) | Kundenakquisitionskosten (CAC)

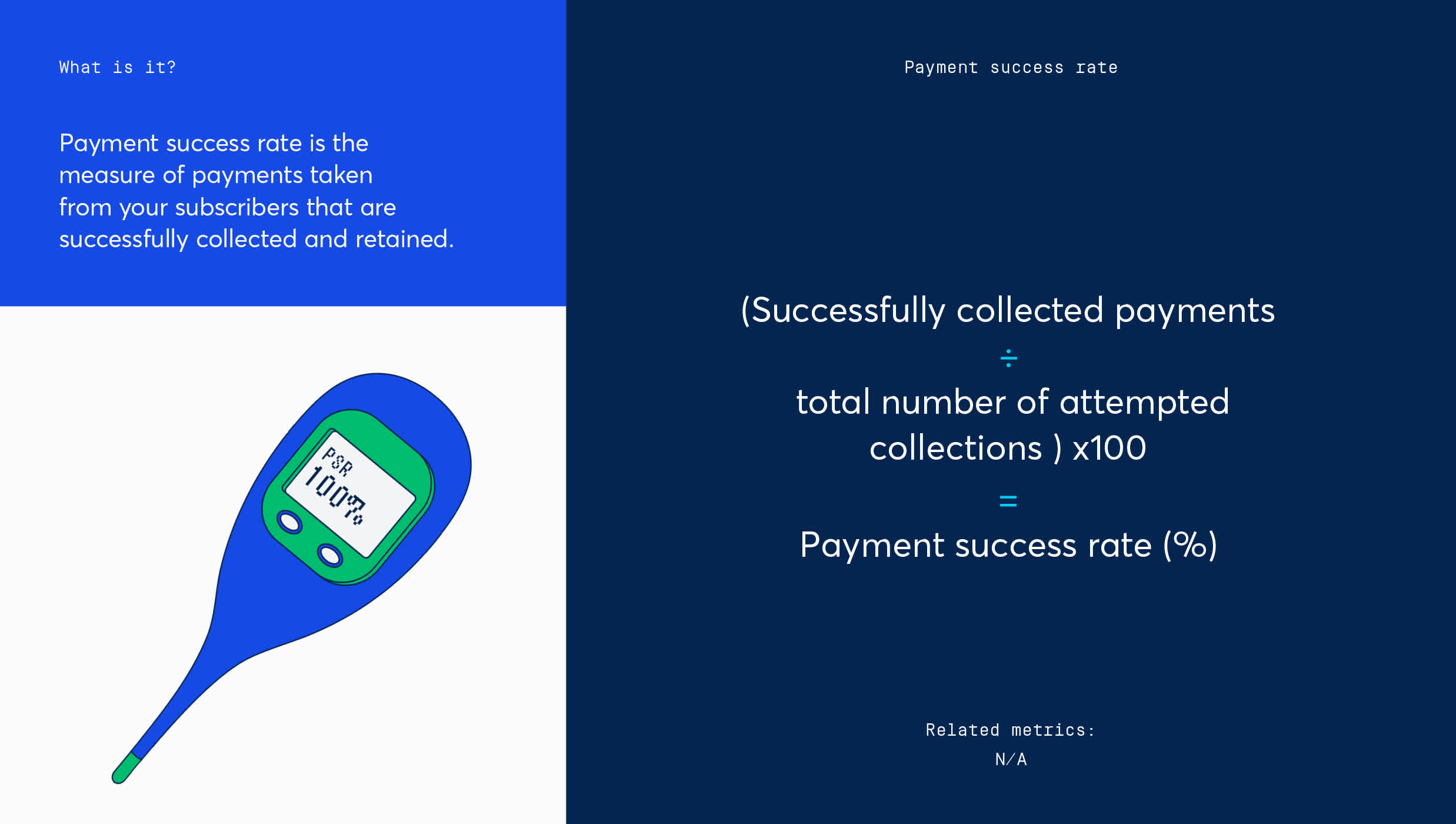

7. Die Zahlungserfolgsquote

Was ist die Zahlungserfolgsquote?

Die Zahlungserfolgsquote beschreibt die Zahlungen Ihrer Kunden, die erfolgreich eingezogen und einbehalten werden.

Warum ist die Zahlungserfolgsquote wichtig?

Der Erfolg eines Abo-Unternehmens beruht auf wiederkehrenden Einnahmen. Die Zahlungserfolgsquote zeigt, wie regelmäßig Sie die Ihnen zustehenden Einnahmen einziehen können und umgekehrt, wie oft eine Zahlung fehlschlägt.

Wie kann die Zahlungserfolgsquote verbessert werden?

Die Zahlungserfolgsquote hängt von der Zahlungsmethode und dem Zahlungsdienstleister (PSP) ab, den Sie zum Einziehen Ihrer Zahlungen verwenden. Kreditkarten haben beispielsweise eine durchschnittliche Zahlungserfolgsquote von 85-95%. Lastschriftzahlungen dagegen sind durchschnittlich zu 97% erfolgreich.

So können Sie Ihre Zahlungserfolgsquote berechnen:

(Erfolgreich eingezogene Zahlungen : Gesamtzahl der Einzugsversuche) x 100 = Zahlungserfolgsquote (%)

Haben SaaS-Unternehmen diese Kennzahlen wirklich im Blick?

Die sieben beschriebenen Kennzahlen bieten eine gute Basis um zu sehen, wie es um Ihr SaaS-Unternehmen derzeit steht. Doch haben Unternehmen diese Kennzahlen tatsächlich stets im Blick? Wir haben mit 250 Geschäftsführern und leitenden Angestellten in SaaS-Unternehmen gesprochen, um dies herauszufinden.

Das Ergebnis: Die MRR (monatliche wiederkehrende Einnahmen) haben Unternehmen am häufigsten im Blick. Rund 45% der Befragten verfolgen diesen Wert regelmäßig, wobei die CAC (Kundenakquisitionskosten) mit 44% fast gleichauf liegen. Nur 22% der Befragten haben das LTV zu CAC-Verhältnis im Blick.

Auf die Frage, welche Metrik am wichtigsten sei, erwies sich die MRR mit 19% erneut als die beliebteste. 18% der Befragten waren der Meinung, dass die Kundenabwanderungsrate am wichtigsten sei.

Wie steht es um Ihr Unternehmen?

Alle oben genannten Metriken (und möglicherweise auch andere) zu verfolgen und zu optimieren, mag sich zunächst wie eine unüberwindbare Aufgabe für Sie anfühlen. Doch denken Sie daran: Diese sieben Metriken geben Ihnen ein genaues Bild, wie es um Ihr SaaS-Unternehmen steht. Es lohnt sich also, diese im Blick zu haben.

Sie möchten wiederkehrende Zahlungen akzeptieren?

GoCardless macht das Einziehen von wiederkehrenden Zahlungen zum Kinderspiel: für kleine und große Unternehmen.