Comment optimiser votre stratégie de paiement et empêcher le churn involontaire

Dernière modificationfévr. 2022Lecture : 4 minutes

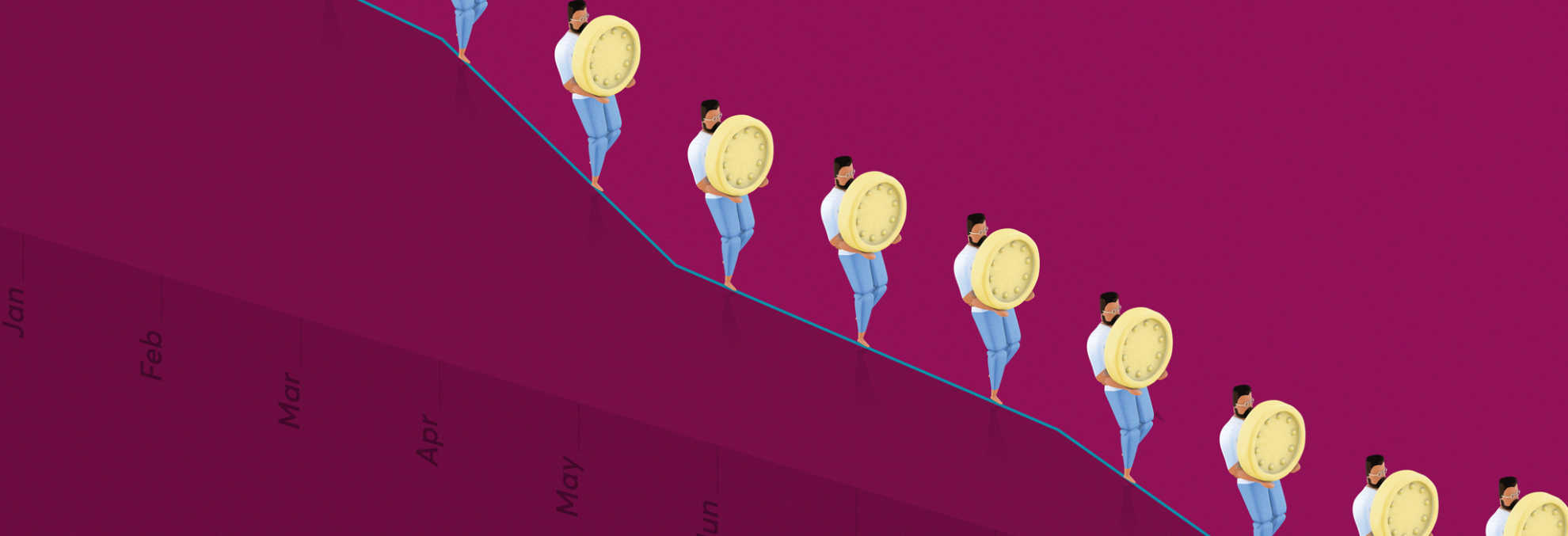

Chaque mois, les entreprises basées sur les abonnements perdent 1 à 4 % de leurs clients inutilement. Pour une entreprise qui effectue 100 000 transactions d'une valeur moyenne de 10 € par mois, cela signifie une perte d’environ 15 millions d’euros en revenu cumulé sur 5 ans.

À cela s’ajoute l’impact sur le Coût d’acquisition client (CAC) (en effet, remporter un nouveau client est 5 à 25 fois plus cher que d’en garder un).

C’est ce qu’on appelle le churn involontaire. Alors que les équipes en charge du produit et du service client travaillent dur pour que les abonnements des clients continuent à leur apporter de la valeur, leurs efforts peuvent être réduits à néant par la perte d’un client à cause d’un problème de paiement évitable.

ProfitWell, fournisseur de logiciels de développement et d’indicateurs sur les abonnements, estime que 40 % de la perte d’abonnements est involontaire. Cela se produit lorsqu’un problème administratif de paiement n’est pas traité, ce qui met un terme à l’abonnement.

Patrick Campbell, cofondateur et PDG de ProfitWell, commente : « 20 à 40 % de votre churn est en fait absolument inutile. Il provient d’échecs de paiement par carte bancaire, ou de cartes expirées ou en défaut. Laissez-moi mettre ces données en perspective. Si votre taux de churn est actuellement de 5 %, alors 1 ou 2 % de ce churn n’a aucune raison d’être. Vous perdez inutilement beaucoup d’argent chaque mois. »

Le churn involontaire (également appelé churn passif ou attrition involontaire) est un problème majeur pour les entreprises dont le business model repose sur les abonnements, qui obtiennent généralement les données de paiement du client au moment de l’abonnement et les stockent pour traiter les futurs paiements. Avec le temps, ces données deviennent obsolètes.

Les taux d’échec de paiement varient selon le secteur et le marché, mais s’établissent généralement autour de 5 à 18 % pour les entreprises (Recurly suggère une moyenne de 13 %).

Comment expliquer les échecs de paiement ?

La principale raison des échecs de paiement est l’infrastructure du réseau de cartes.

Avec leur portée et leur popularité mondiale, en particulier dans l’e-commerce, on comprend pourquoi les cartes bancaires sont devenues le mode de paiement par défaut pour les abonnements.

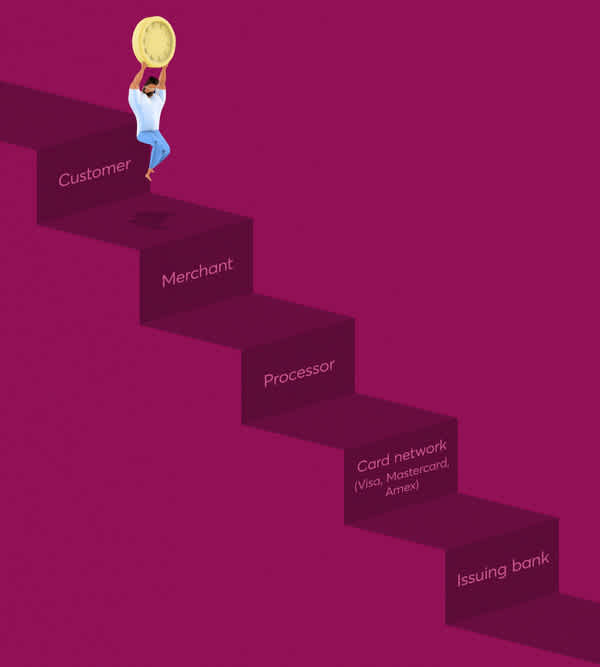

Cependant, les cartes n’ont pas été conçues pour les paiements récurrents. Elles fonctionnent selon une infrastructure complexe qui implique plusieurs acteurs, ce qui multiplie les possibilités d’échec (voir graphique 1).

Avec le temps, les données de carte bancaire enregistrées deviennent obsolètes lors de l’expiration des cartes (en général tous les trois ans), ou après une annulation, une perte ou un vol. Le paiement peut également échouer parce que le client a atteint son plafond de dépense.

Schéma 1 : L’infrastructure complexe des cartes

Comment pouvez-vous changer ça ?

Il existe aujourd’hui des services pour aider les entreprises à réduire les rejets de cartes, depuis les relances automatiques et l’optimisation de la page de paiement, jusqu’aux services d’actualisation des données bancaires, en passant par l’enregistrement des données de cartes et les processus de relance intelligente.

ProfitWell offre un package de recouvrement tout-en-un, comprenant des e-mails de recouvrement automatiques, des pages de destination, des options d’actualisation annuelles et des messages intégrés dans l’application. Ses clients réduisent généralement leur churn involontaire de 40 à 50 % et ProfitWell offre un retour sur investissement garanti de 100 %.

Les plateformes logicielles d’abonnement SaaS telles que Zuora, Chargebee et Recurly aident les clients à réduire les échecs grâce à des services intégrés de gestion des relances et de mise à jour de compte.

Le problème des services de mise à jour de compte

Les services de mise à jour de compte sont un moyen proactif de réduire l’attrition involontaire. Visa et MasterCard vérifieront les données des cartes de vos clients auprès des banques émettrices de manière groupée, avant chaque renouvellement. Vous payez quelques centimes seulement pour chaque groupe de données actualisées.

La plupart des entreprises accèdent aux services de mise à jour de compte via un acquéreur, comme Adyen, Braintree et WorldPay (les acquéreurs peuvent développer leur propre logique à partir de services de mise à jour de compte basiques, par exemple en vous permettant d’effectuer des rapports), et/ou via leur fournisseur de logiciel de facturation.

Les services de mise à jour de données de carte identifieront une partie de vos échecs de paiement, mais leur succès dépend de l’intervention de chaque acteur au sein de la chaîne de valeur complexe qui s’applique aux cartes (graphique 1). Les services de mise à jour de compte peuvent échouer pour les raisons suivantes :

Un processeur local de banques émettrices n’a pas été ajouté ou intégré au système (un problème persistant en dehors des États-Unis et du Canada, où la couverture du système peut être inégale)

Une banque n’a encore été intégrée au système (ceci peut se produire même aux États-Unis où les banques émettrices ont l’obligation de participer à ces systèmes)

Une carte n’est pas prise en charge, par exemple si elle est internationale ou prépayée

La carte appartient à un réseau de cartes incompatible avec le service de mise à jour des données de compte

Une banque n’a pas informé Visa et Mastercard d’un changement de données d’une carte (car beaucoup de petites banques fonctionnent encore avec des processus manuels)

Un client a changé de fournisseur de carte

Traiter le problème à la source

Les représentations intelligentes et les services de mise à jour de compte permettent une diminution non négligeable des échecs de paiement pour beaucoup d’entreprises SaaS. Par exemple, Stripe Billing indique réduire les échecs de paiement de 45 %. Ainsi, si vous avez un taux d’échec de 10 %, vous le ramenez à 6,5 %.

Cependant, traiter le problème de l’utilisation des cartes à la source peut ramener votre taux d’échec à tout juste 0,5 % ! Cela revient à réduire le churn involontaire de plus de 70 % et à ramener le taux de churn global entre 1 et 3 %. Ainsi, vous augmentez la valeur vie client et le retour sur investissement de plus de 30 %.

S’attaquer à la cause du churn involontaire signifie réduire le recours aux cartes. En utilisant les moyens de paiement de banque à banque, comme le prélèvement bancaire, vous pouvez atteindre des taux d’échec d’à peine 0,5 %.

Cela peut sembler téméraire, mais des entreprises SaaS (comme Box et TripAdvisor, clients de GoCardless) commencent déjà à recalibrer leur mix de paiements. Elles introduisent des moyens de paiement de banque à banque conçus pour les paiements récurrents, tels que le prélèvement bancaire, sur des marchés comme le Royaume-Uni et l��’Europe continentale, où la demande des clients pour ces types de paiement existe déjà.

Bonne nouvelle : les alternatives aux paiements par carte sont en plein essor en Europe et les fournisseurs comme GoCardless répondent à ce besoin en créant un réseau mondial de paiements de banque à banque qui soit utile aux entreprises à abonnements.

En 2016, le prélèvement bancaire représentait 20 % des 122 milliards de paiements dématérialisés effectués dans l’UE (source : Banque centrale européenne, Statistiques sur les paiements pour 2016).

Au Royaume-Uni en 2017, 75 % des paiements récurrents ont été traités par prélèvement automatique (Finance UK).

Plus de 50 % des transactions dématérialisées en Allemagne sont traitées via prélèvement SEPA.

Aux Pays-Bas, 60 % des transactions en ligne sont effectuées avec le système de virement bancaire iDEAL.

Des paiements conçus pour une économie de l’abonnement

GoCardless utilise les paiements de banque à banque pour aider les entreprises SaaS à éliminer le churn involontaire et à maximiser la valeur vie client.

Nous traitons des paiements dans plus de 30 pays via 8 systèmes de prélèvement bancaire : Bacs (Royaume-Uni), ACH (États-Unis), SEPA (zone euro), BECS (Australie), Autogiro (Suède), Betalingsservice (Danemark), PaymentsNZ (Nouvelle-Zélande) et PAD (Canada), avec un point d’accès unique et une expérience utilisateur harmonisée.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.