So optimieren Sie Ihre Zahlungsstrategie, um unfreiwilligen Churn zu verhindern

Zuletzt bearbeitetFeb. 2022Lesezeit 3 min.

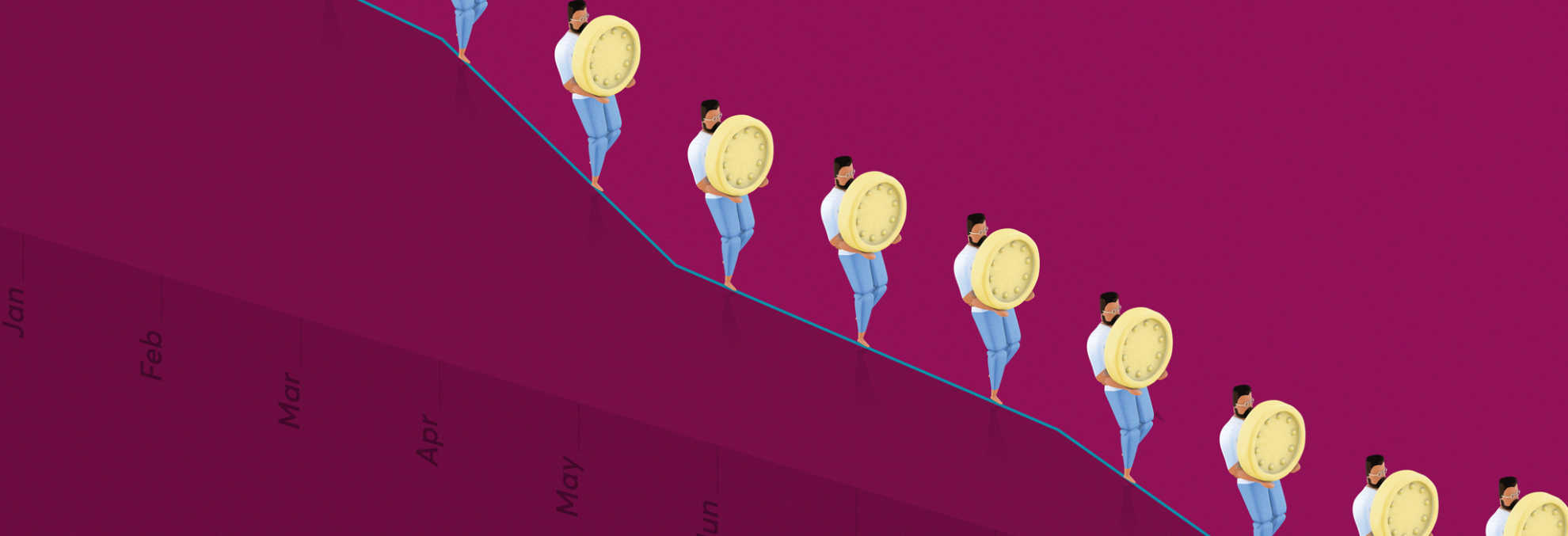

Abo-Unternehmen verlieren jeden Monat unnötig 1 bis 4 % ihrer Kunden. Für ein Unternehmen, das 100.000 Transaktionen pro Monat mit einem durchschnittlichen Transaktionswert von 10 € durchführt, könnte das einen Verlust von ca. 15 Mio. € an kumulierten Einnahmen über 5 Jahre bedeuten.

Dabei sind in dieser Rechnung die Auswirkungen auf die Kundenakquisitionskosten (Customer Acquisition Costs, CAC) noch gar nicht berücksichtigt. Es ist 5 bis 25 Mal teurer, einen neuen Kunden zu gewinnen als einen bestehenden Kunden zu halten.

Darum arbeiten Customer Success- und Produktteams in der Regel vor allem daran, dass bestehende Kunden weiterhin einen Nutzen aus ihren Abonnements ziehen. Umso ärgerlicher ist es, wenn Kunden aufgrund von Zahlungsproblemen den Zugang zu dem Abonnement verlieren und die Bemühungen ins Leere laufen. In diesem Fall spricht man von unfreiwilligem Churn oder unfreiwilliger Kundenabwanderung.

Der Anbieter für Abonnement-Metriken und Wachstum-Software ProfitWell hat herausgefunden, dass bis zu 40 % des Churns bei Abonnements unfreiwillig sind. Dies geschieht vor allem dann, wenn ein administratives Zahlungsproblem nicht behoben wird, sodass ein Abonnement ausläuft.

Patrick Campbell, Co-Founder & CEO von ProfitWell, kommentiert: „20 bis 40 % Ihres Churns sind eigentlich absolut unnötig und stammen von abgelaufenen oder überzogenen Kreditkarten. Lassen Sie mich diese Daten für Sie relativieren. Wenn Ihre Abwanderungsrate derzeit 5 % beträgt, dann geschehen ein bis zwei Prozentpunkte dieser Kundenabwanderungen aus einem absolut unnötigen Grund. Sie verlieren jeden Monat sinnlos viel Geld.“

Unfreiwilliger Churn ist ein besonderes Problem für Abo-Unternehmen, die in der Regel die Zahlungsinformationen eines Kunden bei der Anmeldung erfassen und für die Verarbeitung zukünftiger Zahlungen speichern. Mit der Zeit veralten diese Daten.

Die Zahlungsausfallraten für Unternehmen variieren je nach Sektor und Markt, liegen aber in der Regel bei 5-18 % (Recurly geht von einem Durchschnitt von 13 % aus).

Warum schlagen Zahlungen fehl?

Der häufigste Grund für das Scheitern von Zahlungen ist die komplexe Infrastruktur von Kartennetzwerken.

Aufgrund ihrer globalen Reichweite und Beliebtheit, vor allem beim transaktionalen E-Commerce, ist es leicht zu verstehen, warum Kredit- und Debitkarten zur Standardzahlungsmethode für Abo-Unternehmen geworden sind.

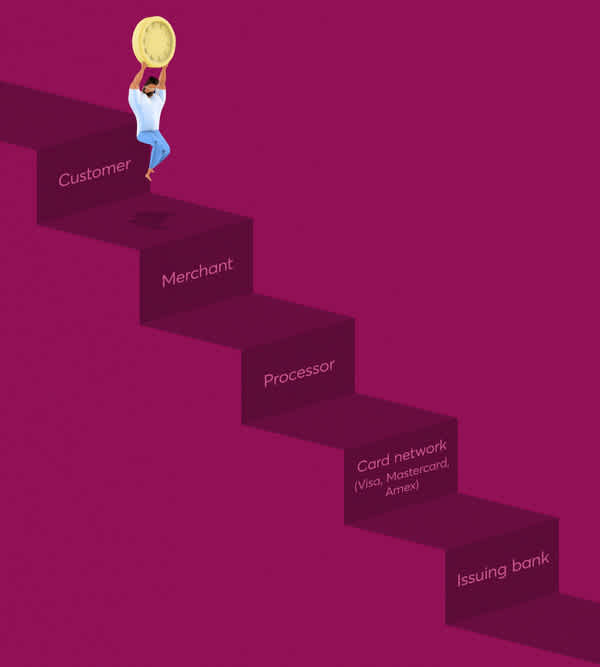

Aber Karten wurden nicht für wiederkehrende Zahlungen konzipiert. Sie funktionieren über eine komplexe Infrastruktur mit mehreren Akteuren, die viele Möglichkeiten für Fehler bietet (siehe Abbildung 1).

Im Laufe der Zeit veralten die gespeicherten Kartendaten, da die Karten ablaufen (in der Regel alle drei Jahre) oder gesperrt werden, nachdem sie verloren oder gestohlen wurden. Zudem kann es zu Zahlungsausfällen kommen, wenn das Ausgabenlimit der Karte bereits erreicht ist.

Abbildung 1: Die komplexe Infrastruktur von Kartenzahlungen

Was können Sie dagegen tun?

Es gibt heute Services, die Unternehmen dabei helfen, die Zahl der abgelehnten Kartenzahlungen zu reduzieren – vom automatischen Mahnwesen und der Optimierung von Zahlungsseiten bis hin zu Konto-Update-Services, Cards on File (CoF) und intelligenten Wiederholungsversuchen:

ProfitWell bietet ein Rundum-Sorglos-Paket an, das automatische Rückgewinnungs-E-Mails, Landing Pages, jährliche Upgrade-Optionen und In-App-Nachrichten umfasst. Die Kunden von ProfitWell reduzieren unfreiwilligen Churn ihrer Kunden in der Regel um 40 bis 50 % und erhalten einen garantierten ROI (Return on Investment) von 100 %.

Die SaaS-Abonnement-Software-Plattformen Zuora, Chargebee und Recurly bieten ihren Kunden an, Zahlungsausfälle zu reduzieren und bieten dafür integriertes Mahnwesen und spezielle Konto-Update-Services.

Das Problem mit Konto-Update-Services

Konto-Update-Services sind ein proaktiver Weg, um unfreiwilligen Churn zu reduzieren. Visa und Mastercard etwa prüfen die Kartendetails Ihrer Kunden vor jeder Verlängerung bei den ausstellenden Banken (und Sie zahlen ein paar Cent für jeden Satz aktualisierter Daten).

Die meisten Unternehmen greifen über einen Acquirer wie Adyen, Braintree und WorldPay und/oder über ihren Anbieter von Abrechnungssoftware auf Konto-Update-Services zu.

Konto-Update-Services fangen einen Teil Ihrer fehlgeschlagenen Zahlungen ab. Ihr Erfolg hängt jedoch davon ab, dass jeder Akteur in der komplexen Karten-Infrastruktur (Abbildung 1) das tut, was er tun soll. Konto-Update-Services können aus den folgenden Gründen fehlschlagen:

Der Prozessor der ausstellenden Bank vor Ort ist nicht in das System integriert (ein Problem, das insbesondere außerhalb der USA und Kanadas auftritt, wo die Abdeckung des Systems lückenhaft sein kann).

Eine Bank hat sich noch nicht in das System integriert.

Eine Karte wird nicht unterstützt, z.B. weil sie aus einem anderen Land oder eine Prepaid-Karte ist.

Die Karte gehört zu einem Kartennetzwerk, das den Konto-Update-Service nicht unterstützt.

Eine Bank versäumt es, Visa und Mastercard umgehend über eine Änderung der Kartendaten zu informieren (da viele kleinere Banken immer noch auf manuelle Prozesse setzen).

Ein Kunde wechselt den Kartenanbieter.

Packen Sie das Problem an der Wurzel

Intelligente Wiederholungsversuche und Konto-Update-Services sorgen bei vielen SaaS-Unternehmen für einen Rückgang der Zahlungsausfälle. Stripe Billing zum Beispiel behauptet, Zahlungsausfälle um 45 % zu reduzieren. Wenn Sie mit einer Ausfallrate von 10 % beginnen, können Sie diese also auf 6,5 % reduzieren.

Wenn Sie jedoch die Ursache für fehlgeschlagene Kartenzahlungen an der Wurzel packen, können Sie Ihre Zahlungsausfallrate auf bis zu 0,5 % senken, unfreiwilligen Churn um mehr als 70 % reduzieren und Ihre Churn-Rate insgesamt um 1 bis 3 % senken. Das erhöht letztendlich den Lifetime Value und den ROI um mehr als 30 %.

Um die Ursache für unfreiwilligen Churn zu beseitigen, müssen Sie Ihre Abhängigkeit von Karten reduzieren. Durch den Einsatz von Bank-zu-Bank-Zahlungsmethoden wie dem Lastschriftverfahren können Sie Zahlungsausfall-Raten von nur 0,5 % erreichen.

SaaS-Unternehmen (wie die GoCardless-Kunden Box und TripAdvisor) haben bereits damit begonnen, ihren Zahlungsarten-Mix anzupassen, indem sie Bank-zu-Bank-Zahlungsmethoden (wie das Lastschriftverfahren) für wiederkehrende Zahlungen in Märkten wie Großbritannien und Europa einführen, in denen die Kundennachfrage nach diesen Zahlungsarten bereits besteht.

Die gute Nachricht ist, dass Alternativen zu Kartenzahlungen in ganz Europa auf dem Vormarsch sind. Anbieter wie GoCardless schaffen ein globales Bank-zu-Bank-Zahlungsnetzwerk, das Abo-Unternehmen weltweit unterstützen kann.

Im Jahr 2016 machte das Lastschriftverfahren 20 % aller 122 Milliarden bargeldlosen Zahlungen in der EU aus (Quelle: European Central Bank, Payment Statistics for 2016).

In Großbritannien wurden 2017 75 % aller wiederkehrenden Zahlungen per Lastschriftverfahren abgewickelt. (Quelle: Finance UK)

Mehr als 50 % der bargeldlosen Transaktionen in Deutschland werden per SEPA-Lastschrift abgewickelt.

60 % der Online-Transaktionen in den Niederlanden werden mit dem Banküberweisungssystem iDEAL getätigt.

Zahlungen – geschaffen für die Subscription Economy

GoCardless nutzt Bank-zu-Bank-Zahlungen, um SaaS-Unternehmen dabei zu helfen, unfreiwilligen Churn zu vermeiden und den Customer Lifetime Value zu maximieren.

Wir unterstützen Zahlungen in mehr als 30 Ländern über acht Lastschriftverfahren: Bacs (Großbritannien), ACH (USA), SEPA (Eurozone), BECS (Australien), Autogiro (Schweden), Betalingsservice (Dänemark), PaymentsNZ (Neuseeland) und PAD (Kanada). Das alles läuft über nur eine Plattform und bietet ein einheitliches Zahlungserlebnis für die Kunden unserer Kunden.

Sie möchten wiederkehrende Zahlungen akzeptieren?

GoCardless macht das Einziehen von wiederkehrenden Zahlungen zum Kinderspiel: für kleine und große Unternehmen.