3 infos clés de l’étude Zuora Subscribed Institute 2022 sur le churn

Dernière modificationfévr. 2023Lecture : 3 minutes

L’économie de l’abonnement et beaucoup d’entreprises s’appuient sur une clientèle fidèle.

Développer et entretenir ces relations avec les clients est la clé de la croissance d’une entreprise. Les sociétés qui appliquent les meilleures pratiques sont celles qui comprennent les préférences des clients et les utilisent pour prédire leur comportement et optimiser les expériences.

Zuora et le Subscribed Institute se sont associés à GoCardless pour permettre aux entreprises d’évaluer leur processus de paiement de bout en bout et leur fournir les dernières analyses disponibles sur le churn client. Le moyen de paiement choisi a un impact sur la longévité du client – Ce rapport expose le rôle des moyens de paiement dans la fidélisation des clients et identifie comment certains changements faciles à mettre en place peuvent créer une augmentation significative des revenus au fil du temps.

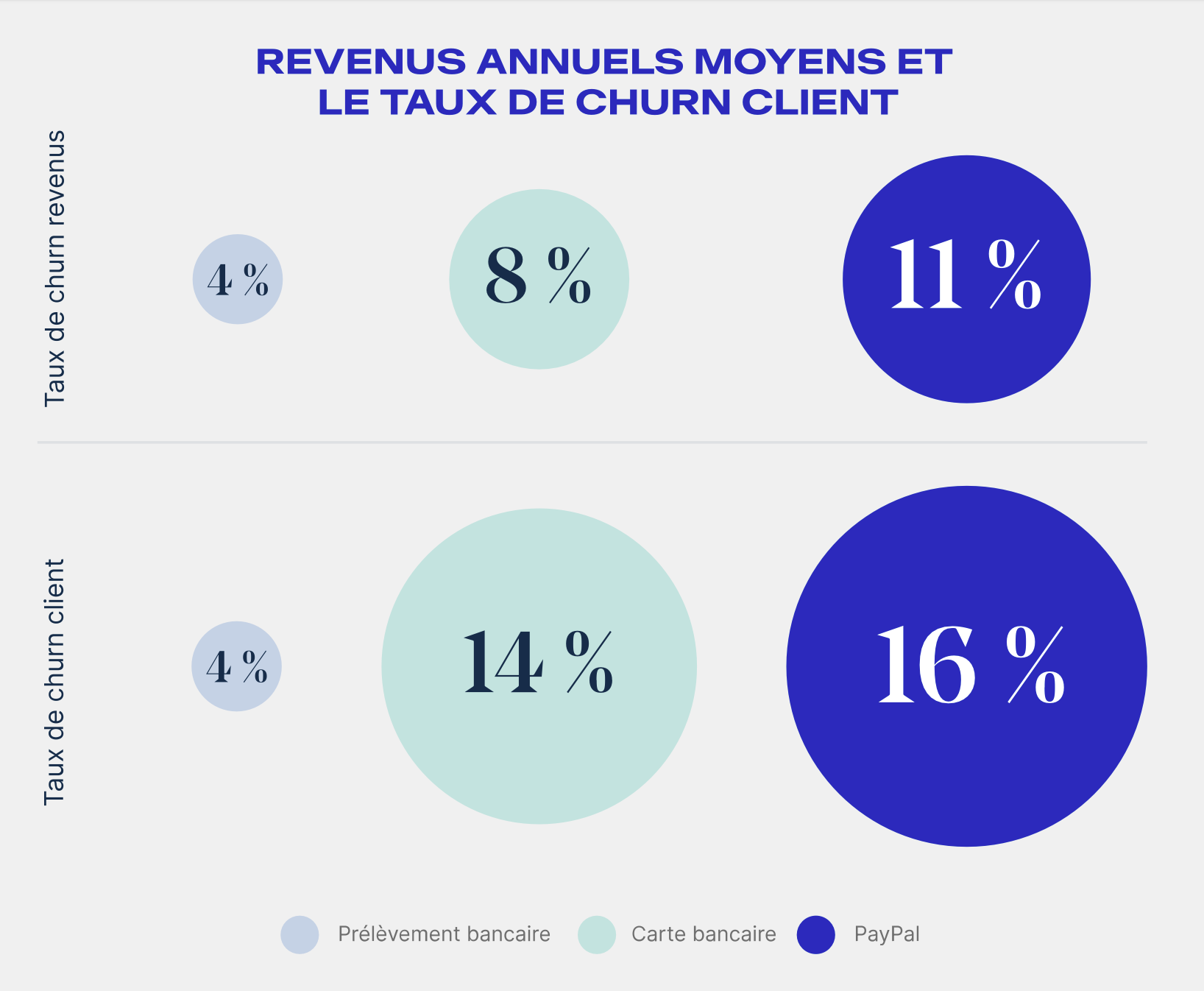

En définitive, le pourcentage de revenus et de clients perdus à cause du churn reflète les moyens de paiement choisis par les entreprises.

1. Une grande partie du churn n’est pas liée à un mécontentement des clients

En effet, 20 à 40 % de l’attrition des clients est le fruit d’échecs de paiement.

Certains facteurs, comme la valeur du produit et la qualité du service, peuvent faire la différence entre un client satisfait et fidèle et un client qui vous tourne le dos. Les entreprises ont tendance à se focaliser sur ces facteurs lorsqu’elles se penchent sur le churn. Elles pensent rarement au facteur le plus tangible et le plus facile à traiter : le moyen de paiement qu’elles utilisent.

Pourtant, nombreux sont les clients qui abandonnent une entreprise parce qu’ils ont rencontré un problème lors du processus de paiement, comme un échec de paiement. Que ce soit en raison de fonds insuffisants ou d’une carte bancaire expirée, beaucoup de clients abandonneront le processus sans le vouloir. C’est ce qu’on appelle le churn involontaire.

2. Le churn involontaire peut être facile à régler (et de manière rentable)

Comme vous pouvez l’imaginer, si vous êtes client, une interruption inattendue de votre abonnement ou service crée une expérience négative.

Pour essayer de limiter ces expériences négatives et booster votre valeur vie client (CLTV), les différents moyens de paiement proposés par une entreprise à ses clients jouent un rôle essentiel. Le pourcentage de revenus et de clients perdus à cause du churn reflète le moyen de paiement utilisé.

Par exemple, chaque trimestre, 3 à 6 % des clients qui paient via PayPal abandonnent le processus, contre 3 à 4 % de ceux qui paient par carte bancaire et seulement 1 à 2 % des utilisateurs du prélèvement. Si les entreprises choisissent d’encourager davantage de clients à payer par prélèvement bancaire, elles peuvent facilement réduire le pourcentage de clients qui abandonnent accidentellement et conserver les revenus qu’ils apportent.

3. Que recouvre le coût du churn ?

Les échecs de paiement sont coûteux pour votre entreprise en termes de frais d’abonnement, de revenus et de recouvrement des paiements. Les entreprises avec un modèle basé sur l’abonnement ou les revenus récurrents dépendront de ces revenus constants payés par les clients pour alimenter la croissance de l’entreprise, ainsi que la prévisibilité de la trésorerie et la longévité des activités.

La valeur d’un seul client perdu, payant un abonnement mensuel, se ressentira dans les mois qui suivront.

Chaque année, les entreprises perdent inutilement jusqu’à 16 % de leurs clients à cause du churn. Avec le prélèvement bancaire, ce chiffre n’est que de 4 %, tandis que pour les entreprises qui encaissent leurs paiements via carte bancaire, le taux d’attrition est de 14 %. Avec PayPal, il monte même jusqu’à 16 %. Lorsqu’on considère les revenus perdus à cause du churn, les chiffres sont similaires. Annuellement, les entreprises perdent jusqu’à 11 % de leurs revenus à cause du churn. Toutefois, avec le prélèvement bancaire, ces pertes restent inférieures à 4 %.

Données issues du rapport « Le moyen de paiement choisi a un impact sur la longévité du client » de Zuora Subscribed Institute et GoCardless

Ne négligez pas l’importance de la stratégie en matière de paiements

Les moyens de paiement jouent un rôle important dans toutes les entreprises. Ils sont donc essentiels à l’expérience client, mais sont pourtant souvent négligés. Lorsque vous choisissez quels moyens de paiement proposer dans le cadre de votre processus de paiement, il est important de considérer ceux qui seront le plus efficaces pour réduire le churn et améliorer la satisfaction des clients.

Après tout, un client satisfait est un client fidèle.

Pour en savoir plus sur les taux de churn client, le lien entre le churn involontaire et les échecs de paiement et en quoi le nombre de moyens de paiement proposés influence votre taux de churn annuel, lisez le rapport en intégralité.

Le moyen de paiement choisi a un impact sur la longévité du client

Téléchargez le rapport complet pour découvrir les dernières analyses sur le churn, ainsi que des recommandations pour répondre aux défis de la rétention des clients avec une stratégie de paiement bien planifiée.

GoCardless simplifie la collecte de paiements récurrents

Gagnez du temps en automatisant vos paiements récurrents en toute sérénité.