3 wichtige Erkenntnisse aus der Churn-Studie 2022 des Zuora Subscribed Institute

Zuletzt bearbeitetFeb. 2023Lesezeit 2 min.

Ein wachsender Stamm treuer Kunden ist für die Subscription Economy und viele Unternehmen das A und O.

Denn die Entwicklung und Pflege dieser Kundenbeziehungen ist der Schlüssel zum Wachstum jedes Unternehmens. Sogenannte Best-in-Class-Praktiken weisen darauf hin, dass Unternehmen die Präferenzen ihrer Kunden vollständig verstehen und nutzen müssen, um ihr Verhalten bestmöglich vorherzusagen und so die Customer Experience zu optimieren.

Zuora und das Subscribed Institute haben sich mit GoCardless zusammengetan, um Unternehmen die Möglichkeit zu geben, ihre End-to-End-Zahlungsprozesse zu bewerten und ihnen die neuesten Benchmarks für Customer Churn zur Verfügung zu stellen. Der Bericht „Wie die Zahlungsmethode die Kundenbindung beeinflusst“ zeigt auf, welche Rolle die Zahlungsmethoden bei der Kundenbindung spielen und wie einige einfach durchzuführende Änderungen im Laufe der Zeit zu einer bedeutenden Umsatzsteigerung führen können.

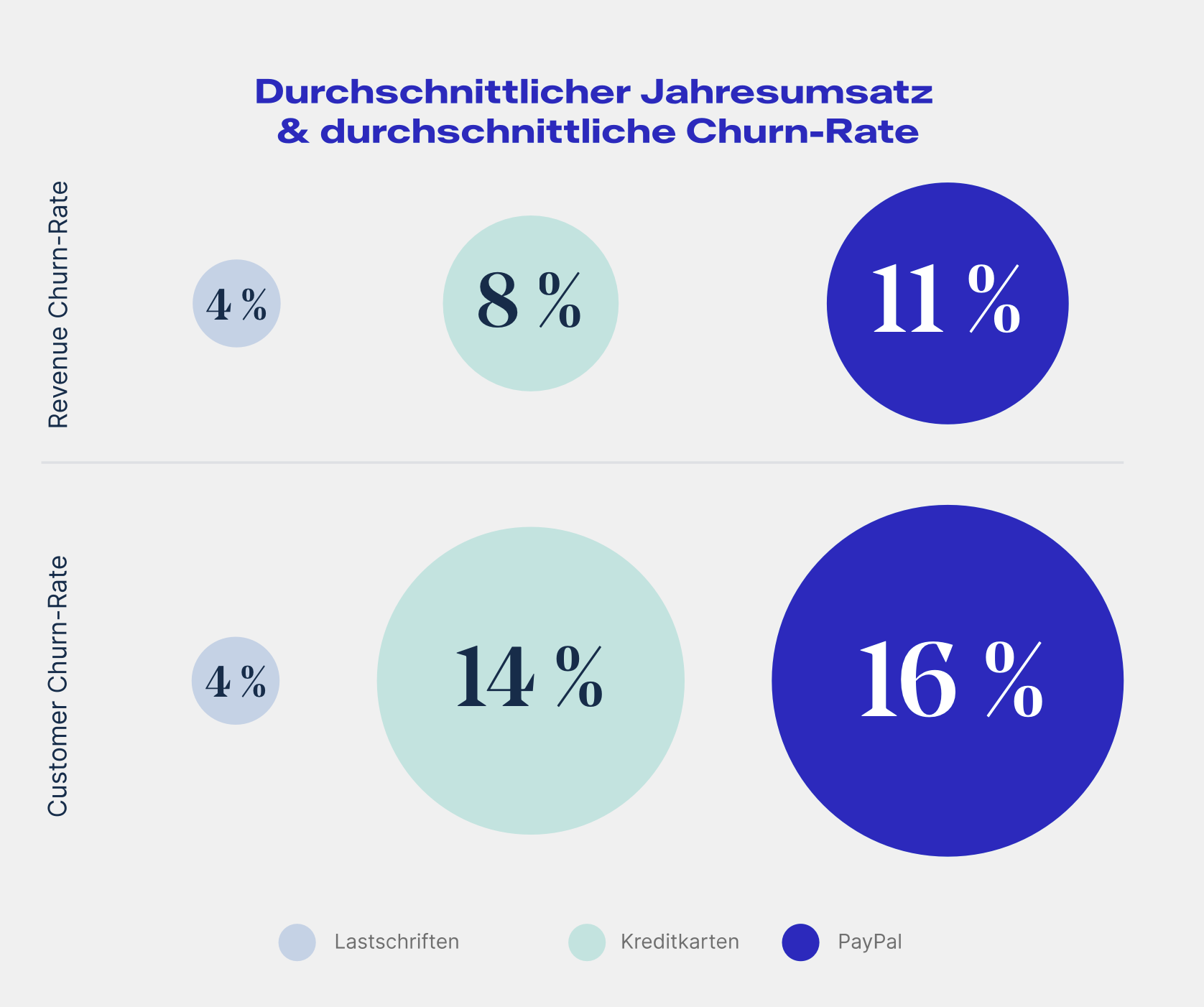

Der Prozentsatz der durch Churn verlorenen Umsätze und Kunden hängt letztlich von den Zahlungsmethoden ab, für die sich die Unternehmen entscheiden.

1. Ein Großteil von Churn wird nicht durch unzufriedene Kunden verursacht

In Wirklichkeit sind 20 bis 40 % von Customer Churn die Folge von Zahlungsausfällen.

Faktoren wie der Wert des Produkts und die Qualität des Service können den Unterschied zwischen einem zufriedenen, loyalen Kunden und einem abgewanderten Kunden ausmachen. Unternehmen konzentrieren sich bei der Bewertung von Churn in der Regel auf diese Faktoren. Selten wird jedoch der greifbarere und leichter zu beeinflussende Faktor, nämlich die verwendete Zahlungsmethode, berücksichtigt.

Dennoch verlassen viele Kunden ein Unternehmen, weil beim Zahlungsvorgang etwas schief läuft, z.B. ein Zahlungsausfall. Sei es wegen unzureichender Deckung oder wegen des Ablaufs der Kreditkarte – viele Kunden verlassen das Unternehmen ungewollt. Dies wird als unfreiwilliger Churn bezeichnet.

2. Unfreiwilliger Churn kann ganz einfach (und ist kostengünstig) behoben werden

Sie können sich vorstellen, dass Sie als Kunde eine negative Customer Experience haben, wenn Ihr Abonnement oder Ihr Service unerwartet eingestellt wird.

Wenn es darum geht, diese negativen Erfahrungen zu minimieren und Ihren Customer Lifetime Value (CLV) zu steigern, spielen die verschiedenen Zahlungsmethoden, die ein Unternehmen seinen Kunden anbietet, eine entscheidende Rolle. Der prozentuale Anteil des Umsatzes und der Kunden, die durch Churn verloren gehen, hängt von der verwendeten Zahlungsmethode ab.

Jedes Quartal wandern beispielsweise 3 bis 6 % der Kunden, die mit PayPal bezahlen, ab, verglichen mit 3 bis 4 % der Nutzer von Kreditkartenzahlungen und nur 1 bis 2 % der Nutzer von Lastschriften (ACH Debit). Wenn Unternehmen mehr Kunden dazu ermutigen, mit Lastschrift zu bezahlen, können sie den Prozentsatz der Kunden, die versehentlich abwandern, leicht senken und die Einnahmen, die sie bringen, behalten.

Erfahren Sie, wie Docusign die Kundenbindungsrate mit Lastschriften von GoCardless verbessert hat.

3. Die Kosten für Churn sind hoch

Fehlgeschlagene Zahlungen kosten Ihr Unternehmen Abonnementgebühren, Einnahmen und die Kosten für das erneute Einziehen von Zahlungen. Unternehmen, die auf einem Abonnementmodell oder einem Modell mit wiederkehrenden Einnahmen basieren, sind für ihr Unternehmenswachstum, für die Vorhersehbarkeit und für ihre Langlebigkeit auf diese laufenden Einnahmen von Kunden angewiesen.

Der Wert eines verlorenen Kunden mit einem monatlichen Abonnement wird sich in den folgenden Monaten bemerkbar machen.

Jedes Jahr verlieren Unternehmen unnötigerweise bis zu 16 % ihrer Kunden durch Churn. Bei denjenigen, die Lastschriften verwenden, liegt diese Zahl nur bei 4 %, bei denjenigen, die Zahlungen per Kreditkarte einziehen, sind es 14 % und bei PayPal sind es sogar 16 %. Bei den Umsatzeinbußen durch Churn sind die Zahlen ähnlich. Jährlich verlieren Unternehmen ebenfalls bis zu 11% ihres Umsatzes durch Churn. Bei Lastschriften ist diese Zahl mit 4% jedoch niedriger.

Daten aus „Wie die Zahlungsmethode die Kundenbindung beeinflusst“ von Zuora Subscribed Institute und GoCardless

Zahlungsstrategien sind wichtig

Zahlungen spielen in jedem Unternehmen eine wichtige Rolle. Das macht sie zu einem wichtigen Faktor für die Customer Experience, wird aber oft übersehen. Bei der Auswahl der Zahlungsmethoden, die Sie anbieten möchten, sollten Sie überlegen, welche am effektivsten ist, um Churn zu reduzieren und die Zufriedenheit Ihrer Kunden zu erhöhen.

Denn zufriedene Kunden sind treue Kunden.

Wenn Sie mehr darüber erfahren möchten, wie sich Customer Churn-Raten, der Zusammenhang zwischen unfreiwilligem Churn und Zahlungsausfällen und die Anzahl der von Ihnen angebotenen Zahlungsmethoden auf Ihre jährliche Churn-Rate auswirken, lesen Sie den vollständigen Bericht.

Wie die Zahlungsmethode die Kundenbindung beeinflusst

Laden Sie den vollständigen Bericht herunter, um die neuesten Benchmarks für Churn einsehen zu können und zu erfahren, wie Unternehmen die Herausforderungen der Kundenbindung mit einer gut geplanten Zahlungsstrategie meistern können.

Sie möchten wiederkehrende Zahlungen akzeptieren?

GoCardless macht das Einziehen von wiederkehrenden Zahlungen zum Kinderspiel: für kleine und große Unternehmen.